每日經濟新聞 2019-10-12 16:05:33

過去數年,權益基金發展相對緩慢,但今年以來,股票型基金數量、規模和業績情況有了較大變化——截至8月31日,股票型基金今年前8個月新發近100只產品,資產凈值增長2823.98億元,較年初增長34.25%,比過去八年均增長迅速。

有業內人士表示,公募權益投資今年將迎來新面貌,可能會開辟一個新模式。

每經記者 聶虹 每經編輯 肖芮冬

今年以來權益基金取得不錯的成績,不僅有基金最高走出80%以上的收益,前三季度股票投資能力TOP20的公司,旗下股票基金股票投資主動管理收益率均超過38%。

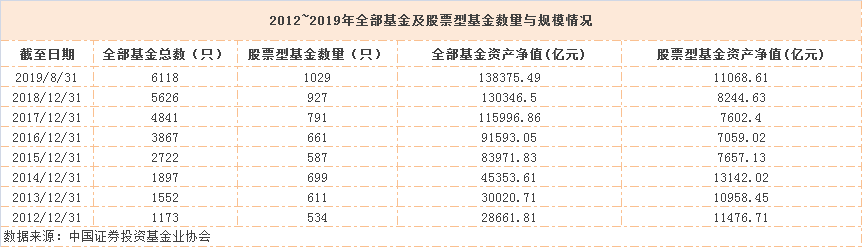

然而,回顧過去八年,公募權益投資發展并不容易。中國證券投資基金業協會(以下簡稱中基協)數據顯示,公募基金數量從2012年底的1173只增至2018年末的5626只,而股票型基金同期卻僅增加不足400只,規模占比已由40.04%降至6.33%。

雖然權益基金未能跟上公募基金過去八年間的快速增長,但不能忽視的是,權益基金發展自2017年開始逐步好轉。今年以來無論是產品數量、規模還是業績均增長顯著,今年前三季度股票型基金規模增量和增速也均創下近八年來新高。

有業內人士表示,公募權益投資今年將迎來新面貌,可能會開辟一個新模式。權益投資會帶領公募基金突圍嗎?

隨著9月行情收官,2019年前三季度基金業績情況也隨之出爐。數據顯示,今年前9個月里,股票型基金的平均凈值增長率為28.81%,高于混合基金、債券基金和其他類基金;在所有非分級基金中,表現突出的基金年內收益超過80%。

中國銀河證券基金研究中心近日發布的《公募基金管理人股票投資管理能力評價(2019年三季度)》顯示,2019年前三季度,財通證券資管、財通基金和華泰保興基金旗下股票基金表現亮眼,股票投資主動管理收益率分別為73.26%、49.69%和49.49%;其次,浦銀安盛和信達澳銀旗下股票投資主動管理收益率也分別錄得46.64%、46.21%。

?

與2019年前三季度基金管理人股票投資能力情況一同發布的,還有2014年至今的基金管理人股票投資主動管理能力TOP20名單。值得注意的是,從上榜公司旗下股票基金股票投資主動管理收益率來看,今年前三季度是過去六年間(除2015年外)上榜公司整體收益最高的一年。

此外,從歷年名單來看,公募基金管理人股票投資主動管理能力TOP20的公司變動較大,少有能連續三年上榜的公司。而從參評基金數量看,過去五年上榜TOP20的基金公司里,沒有一家的股票基金參評數量超過40只。比如今年前三季度榜單前五的公司,旗下參評的股票基金數量都僅為個位數。

這一方面說明股票型基金的波動大,不同年份回報受市場影響大,對公司而言,想要坐穩股票投資主動管理能力TOP20的寶座具有一定挑戰性。另一方面也能看到表現亮眼的公司,旗下股票基金的數量并不算多,如今年前三季度該榜單的第一名還是一枝獨秀,參評基金數量僅為1只。

實際上,2019年的過去近八年時間里,雖然公募基金行業整體蓬勃發展,但股票型基金卻陷入發展滯后的尷尬境地。

中基協數據顯示,2012年末,公募基金數量為1173只、總規模達2.87萬億元,股票型基金數量為534只、規模達1.15萬億元,其數量和規模的行業占比分別為45.52%和40.04%。截至2018年底,公募基金總數已增長5倍至5626只、規模超過13萬億,而股票型基金數量仍不足千只、規模僅8244.63億元,其數量和規模的行業占比下滑嚴重,分別為16.48%和6.33%。

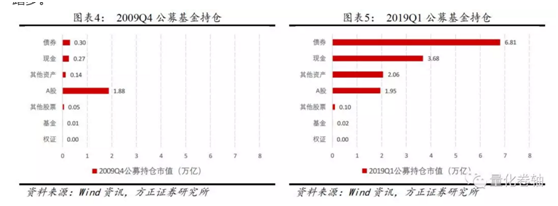

方正金工分析師朱定豪曾發表研報,探討“為什么股票投研人員的日子越來越艱難?”。經其研究發現,“究其根本,是因為公募行業過去十年的主動股票持倉幾乎沒有增長,而另一方面從業人員激增、人均股票管理規模下滑。”同時,他指出,“公募基金的股票持倉沒顯著變化,甚至換手率還在降低。從資產端來看,行業對于股票投研的訴求沒有擴張,公募基金股票持倉總規模近十年來增長近乎停滯。”

?

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP