每日經(jīng)濟新聞 2022-05-27 12:11:19

● 在保險代理人“金字塔”體系下,業(yè)務(wù)員以上層級的主管、經(jīng)理、總監(jiān)等,可以通過管理團隊產(chǎn)生豐厚的管理津貼、增員獎勵等,發(fā)展人力成為保險代理人獲得高薪重要途徑。

● 當(dāng)增員變?yōu)闇p員,整個體系的投入產(chǎn)出就會出現(xiàn)相對“入不敷出”。再加上新簽單保費不斷下降,獲取傭金收入越來越困難,越來越多的業(yè)務(wù)員脫落,傳導(dǎo)至主管、經(jīng)理層級,考核難以達(dá)成,進而降級、跟著脫落。

每經(jīng)記者 涂穎浩 袁園 北京、上海報道 每經(jīng)編輯 易啟江

曾經(jīng),在這個群體的“金字塔”型收入體系里,靠多招人就能躺贏。“介紹一人順利考到保險代理資格證,可以獲得手機一臺;2個人成功,就送越南旅游……”

不過,靠多招人就能躺贏的時代,恐將是明日黃花,再難回到從前。

任何行業(yè)拐點的到來,往往都是令人猝不及防的,保險代理也不例外。 全國代理人數(shù)量從1992年36人起步,井噴到100萬人,用了10年時間。 此后繼續(xù)高速增長,在2019年逼近1000萬大關(guān),達(dá)到了912萬人的高點。

兩年后再回頭看時,這個高點已經(jīng)成了一個遙不可及的懸崖式頂峰。2020年,全國代理人斷崖式下降,凈流出70萬人,僅余842.8萬人;然而,還有更多的人從這個行業(yè)加速流出,到了2021年底,代理制銷售人僅為590.7萬人 (全國保險公司在保險中介監(jiān)管信息系統(tǒng)執(zhí)業(yè)登記人數(shù)) ,較2020年的842.8萬人凈減少了252.1萬人。

在保險代理人“金字塔”體系下,業(yè)務(wù)員以上層級的主管、經(jīng)理、總監(jiān)等,可以通過管理團隊產(chǎn)生豐厚的管理津貼、增員獎勵等,發(fā)展人力成為保險代理人獲得高薪重要途徑。

當(dāng)增員變?yōu)闇p員,整個體系的投入產(chǎn)出就會出現(xiàn)相對“入不敷出”。再加上新簽單保費不斷下降,獲取傭金收入越來越困難,越來越多的業(yè)務(wù)員脫落,傳導(dǎo)至主管、經(jīng)理層級,考核難以達(dá)成,進而降級、跟著脫落。

伴隨而來的必定是改革陣痛。每日經(jīng)濟新聞記者 (以下簡稱每經(jīng)記者) 從業(yè)內(nèi)了解到,去年行業(yè)淘汰落后產(chǎn)能雖有成效,但業(yè)績數(shù)據(jù)未見好轉(zhuǎn),顯示代理人渠道改革成效尚未顯現(xiàn)。

友邦將壽險代理人機制引入

國內(nèi)代理人開始本土化之路

1992年,對中國整個社會主義現(xiàn)代化建設(shè)事業(yè)無疑具有重大而深遠(yuǎn)的意義。正是這一年,鄧小平同志南巡并發(fā)表了重要的“南方談話”,開啟了中國改革開放的嶄新篇章。

而在保險界, 1992年也是極其特殊的年份。這一年,友邦率先將壽險代理人機制引入國內(nèi),培養(yǎng)出內(nèi)地市場第一批壽險營銷員“三十六金剛” ,這群上海灘最早的“跑街MR”和“跑街MISS”,迅速填補了當(dāng)時的中國代理人模式空白。[1]

圖片來源 視覺中國-VCG41N1387946655

外灘17號友邦大廈,不只是一道黃浦江畔風(fēng)景。彼時的友邦,通過提高傭金、統(tǒng)一培訓(xùn)、人海戰(zhàn)術(shù)的方式,迅速利用代理人優(yōu)勢,搶占了不菲的市場份額。[2]

有統(tǒng)計顯示,短短兩年時間,截至1994年底,友邦保險公司共招收保險營銷員近5000人,業(yè)務(wù)量超過1億元人民幣。1995年,上海全年簽下77萬張保單,其中70萬張花落友邦。[3]

值得一提的是,友邦在三年內(nèi)就實現(xiàn)了盈利,而普通的保險公司盈利的周期為5~7年,代理人模式的優(yōu)勢可見一斑。[1]

發(fā)覺代理人模式的“過人之處”,平安、人保、太保等險企先后跟進,各家壽險公司陸續(xù)設(shè)立了銷售部門,大力推廣個人保險代理人制度,國內(nèi)保險市場正式進入“無代理不歡”時代。

平安將1993年稱為“人壽險年”。因為正是這一年,平安開始向壽險傾斜,并通過引進外資解決了老股東不愿投資的問題。隨即第二年,馬明哲力排眾議啟動了產(chǎn)、壽分家。面對重重阻力和懷疑,馬明哲說出了那段著名的論斷:“我相信我們的選擇是對的。我們這次的改革,就是吸收境外最根本、最基礎(chǔ)和最本質(zhì)的東西,相形之下,以前那些都可稱之為皮毛。”。[1]

資深媒體人陳懇在《迷失的盛宴》一書中曾提到了相關(guān)背景:馬明哲的這一決策,緣于一次臺灣之行。他發(fā)現(xiàn)了一個奇怪的現(xiàn)象,臺灣市場有兩家?guī)缀跬瑫r起步的保險公司——國泰和富邦。風(fēng)風(fēng)雨雨30年后,國泰公司竟然在規(guī)模、利潤和市值上都比富邦公司大一個數(shù)量級。這是因為國泰做壽險,而富邦干產(chǎn)險的緣故。壽險的蛋糕要遠(yuǎn)遠(yuǎn)大過產(chǎn)險,在世界上都是如此。他得到了這樣的解答。

當(dāng)時被平安力邀的黃宜庚,更是語出驚人:“我大膽預(yù)測,三年后,大陸壽險業(yè)務(wù)將會超過產(chǎn)險,到2000年,大陸壽險的保費會達(dá)到1000億元左右。”除了馬明哲,極少有人相信。[1]

但市場不會說謊,到2000年,壽險保費收入竟如期達(dá)到了997億元,“姜還是老的辣”。平安保費收入從1993年的5.5億元,猛增到1996年的97.1億元,其中壽險保費高達(dá)71.9億元。這背后,代理人模式無疑居功至偉。

圖片來源:每經(jīng)記者 朱萬平 攝

隨后,太保和人保分別在1995年、1996年對個人壽險業(yè)務(wù)采取了個人壽險代理制[4],保險代理人模式至此成為國內(nèi)險企標(biāo)配。

1996年,中國人民銀行頒布實施了《保險代理人管理暫行規(guī)定》,成為了與《保險法》相配套的規(guī)范性文件,首次官方正式認(rèn)可了保險個人代理人,并隨即制定對保險個人代理人實行資格考試、持證上崗等一系列規(guī)范性管理制度。1997年,有代理人模式加持的人身險保費,首次超越財產(chǎn)險保費,開啟了高速增長的黃金時代。

英雄不問出處

代理人的“亂世”與“黃金時代”

“人生是圍城,婚姻是圍城,進了去,就被生存的種種煩愁包圍。城里的人想逃出來,城外的人想沖進去”——錢鐘書。

某種意義上,保險代理像極了一座圍城,曾幾何時,多少人沖進這座城并因此改變了命運,也有無數(shù)的匆匆過客默默經(jīng)過,平淡得仿佛不曾來過。

一直以來,業(yè)界都有不少針對保險代理人群體的研究。但,幾乎沒有人能用語言去準(zhǔn)確地描述這一數(shù)量龐大且流動極為頻繁的人群特征。若從入行前的職業(yè)情況觀察,在上世紀(jì)九十年代保險代理人制度剛剛興起時,代理人的人員構(gòu)成主要是下崗職工和部分知識分子。

而隨著保險行業(yè)的逐漸繁榮,進入二十一世紀(jì), 險企紛紛上市,各家開始利用“人海戰(zhàn)術(shù)”跑馬圈地,兼職代理人猶如雨后春筍,而職業(yè)分布也可謂五花八門,家庭主婦、應(yīng)屆高校生、小企業(yè)主乃至體制內(nèi)人員,應(yīng)有盡有,簡言之,“人人皆可保代”。

2015年4月,全國人大常委會對《保險法》進行修訂,修改后的條款去掉了“個人保險代理人須取得保險監(jiān)督管理機構(gòu)頒發(fā)的資格證書”這一項,這無異于為本已鑼鼓喧天的險企大增員運動又添了一把火。

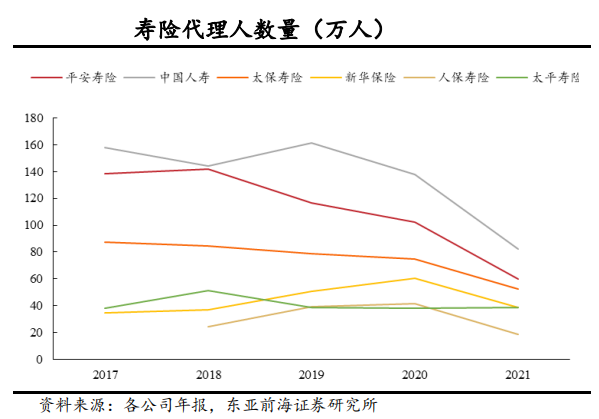

隨著全國各地陸續(xù)停止了保險從業(yè)人員資格考試,客觀上拿掉了保險代理人門檻,代理人數(shù)量迎來了爆發(fā)式增長,平安、國壽等頭部險企代理人數(shù)量在2017年前后突破了百萬級大關(guān),各大險企合計保險代理人數(shù)量,更是指數(shù)級迅速增長,直至2019的人數(shù)峰值912萬。

圖文無關(guān) 圖片來源:攝圖網(wǎng)-501683708

不想當(dāng)將軍的士兵不是好士兵。做為行業(yè)入門的準(zhǔn)“必修課”,保險代理盡管是多數(shù)人來去匆匆的龍門客棧,也不乏從代理人走上管理崗位、成為創(chuàng)業(yè)公司老總的例子。

1994年成為中國內(nèi)地保險業(yè)中資公司第一位代理人的全丹頌,后來在多家保險公司擔(dān)任過高管,2001年跟隨何志光創(chuàng)建太平人壽,一手籌備了太平人壽上海分公司,目前是上海漣拓網(wǎng)絡(luò)信息技術(shù)有限公司董事長、北京紅色暢想文化傳播有限公司聯(lián)合創(chuàng)始人兼執(zhí)行董事。

2020年9月,一則“保險經(jīng)紀(jì)公司8000萬元挖角代理人出任CEO”的消息,震驚行業(yè), 為了引進一位擁有9年年資的外勤團隊業(yè)務(wù)總監(jiān)儲列,這家企業(yè)開出了近3000萬元人民幣的一次性獎勵,再加上估值超5000萬元人民幣的個人股權(quán)激勵, 堪稱業(yè)界天花板,代理人行業(yè)一時風(fēng)頭無兩。[5]

不可否認(rèn)的是,保險業(yè)發(fā)展最為迅速的這20年,保險代理人們功不可沒,“黃金時代”無疑是企業(yè)與代理人的雙贏。

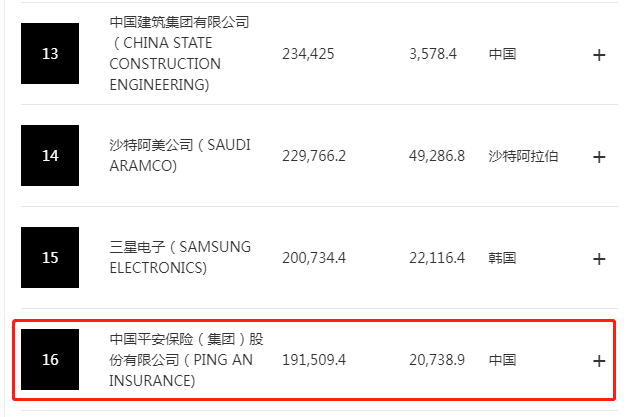

自2002年中國人壽入圍《財富》“世界500強”,此后19年連續(xù)上榜,榜單排名累計上升了258位。2008年,中國平安首次入選,在該榜單中排名第462位。在2021年財富“世界500強”名單中,中國平安名列第16位,中國人壽名列第32位。中國人保、中國太保、新華保險、友邦保險、泰康保險、中國太平等保險集團均名列榜單之上。

圖片來源:《財富》中文網(wǎng)

曾靠多招人就能躺贏

“人海戰(zhàn)術(shù)”走向終結(jié)

據(jù)說有人曾在韓信的墓前寫過一副挽聯(lián)“生死一知己,存亡兩婦人”,借指韓信既得益于蕭何舉薦從而被劉邦重用,也同樣因蕭何出謀劃策而命喪呂后之手。這也是“成也蕭何敗也蕭何”的由來。

對險企而言,“人海戰(zhàn)術(shù)”和“金字塔”型收入體系,同樣扮演了“蕭何”的角色。

保險代理人分為業(yè)務(wù)員、主管、經(jīng)理、總監(jiān)等若干層級,每個層級內(nèi)又劃分為初、中、高三檔,代理人組織架構(gòu)呈現(xiàn)“金字塔”型。 (依據(jù)2003年某大型壽險公司對人員層級的劃分)

根據(jù)保險公司自家“基本法”( 各家險企制訂的《壽險營銷業(yè)務(wù)人員管理規(guī)定》) , 業(yè)務(wù)員達(dá)成業(yè)績指標(biāo)后,可逐級晉升,業(yè)務(wù)員以上層級的人員,除了直接銷售傭金,也會獲得通過管理團隊產(chǎn)生的豐厚的組織利益,包括管理津貼、育成津貼、增員獎勵等。

對于龐大的代理人群體,“基本法”的存在起到了至關(guān)重要的作用,其主要是規(guī)定了包括代理人的職級架構(gòu)、薪酬體系、以及考核晉升等內(nèi)容。

在“基本法”激勵增員的導(dǎo)向下, 發(fā)展人力,成為代理人獲得高薪的重要途徑 。

圖文無關(guān) 圖片來源:攝圖網(wǎng)-502207024

大增員時代,在各網(wǎng)站上搜索求職信息,甚至到一些招聘平臺違規(guī)獲取求職者個人簡歷,成了代理人們心照不宣的增員打法。即便這樣的操作成功率不高,但廣撒網(wǎng)總能撈上幾條魚。[6]一些打著基層管理干部、儲備干部等崗位的招聘信息顯示,熱忱歡迎應(yīng)屆畢業(yè)生應(yīng)聘、應(yīng)屆畢業(yè)生培訓(xùn)計劃……所屬行業(yè)還是金融、保險,頗具迷惑性。實際上好多崗位并不存在,只是換個名頭把人騙過來。

一些險企“挖空心思”, 開出各種“拉人”獎勵。“介紹一人順利考到保險代理資格證,可以獲得手機一臺;2個人成功,就送越南旅游……” [7]

與一般行業(yè)“挖人”情況不同的是,保險公司挖走營銷經(jīng)理會出現(xiàn)“一挖挖一窩”的情況。團隊在50人左右的營銷總監(jiān),則更容易成為保險公司“挖角”的目標(biāo)。畢竟這些營銷團隊一年甚至能給公司帶來數(shù)百萬乃至數(shù)千萬元的保費收入,拿來就可以直接“使用”。[8]

在“金字塔”型的組織架構(gòu)下,增員一旦停滯、甚至變?yōu)闇p員,整個體系的投入產(chǎn)出就會出現(xiàn)相對“入不敷出”。 2015年以來,上市保險公司新業(yè)務(wù)價值增速總體上呈現(xiàn)逐年下降趨勢 ,根本原因在于代表保險公司投入效率的“價值投入比”指標(biāo) (即NBV/手續(xù)費及傭金支出) 呈現(xiàn)下降態(tài)勢,即:壽險公司通過不斷加大短期費用投入、實現(xiàn)人力粗放式擴張從而帶來價值增長的模式,面臨投入效率逐年下降。[9]

與此同時,保險代理人與保險公司簽訂的是代理合同而非勞動合同, 傭金收入是他們的生活來源,且絕大多數(shù)無底薪或者底薪很低,這種情況下就容易出現(xiàn)人力負(fù)循環(huán),越來越多的業(yè)務(wù)員最先脫落,傳導(dǎo)至主管、經(jīng)理層級的考核難以達(dá)成,進而降級、跟著脫落。

2019年平安的業(yè)績發(fā)布會上,馬明哲表示,從2017開始,平安發(fā)現(xiàn)壽險的市場、環(huán)境、消費者需求都發(fā)生了很大變化,原來傳統(tǒng)的人海模式逐漸無法適應(yīng)了。平安醞釀用2-3年研究推動壽險的改革。[10]

2020年8月,平安人壽上線新“基本法”,對機構(gòu)重新分類、外勤代理人分層、加大長期的投入,為未來的十年發(fā)展做鋪墊。同期,太保壽險、新華保險、太平人壽等“老六家”險企,先后啟動了“基本法”變革,對代理人各層級的待遇、考核及福利政策進行了升級調(diào)整,重點聚焦新人成長、業(yè)務(wù)員績效提升及團隊健康發(fā)展。[11]

“理想的營銷員結(jié)構(gòu),是低效率的人力占比能縮減至10%-20%,大部分人力是更高效的績優(yōu)人力,才是預(yù)期中的良性發(fā)展。”一位大型壽險公司營銷主管指出,從實際情況來看, 去年行業(yè)淘汰落后產(chǎn)能雖有成效,但業(yè)績數(shù)據(jù)未見好轉(zhuǎn),代理人渠道改革成效未現(xiàn) 。

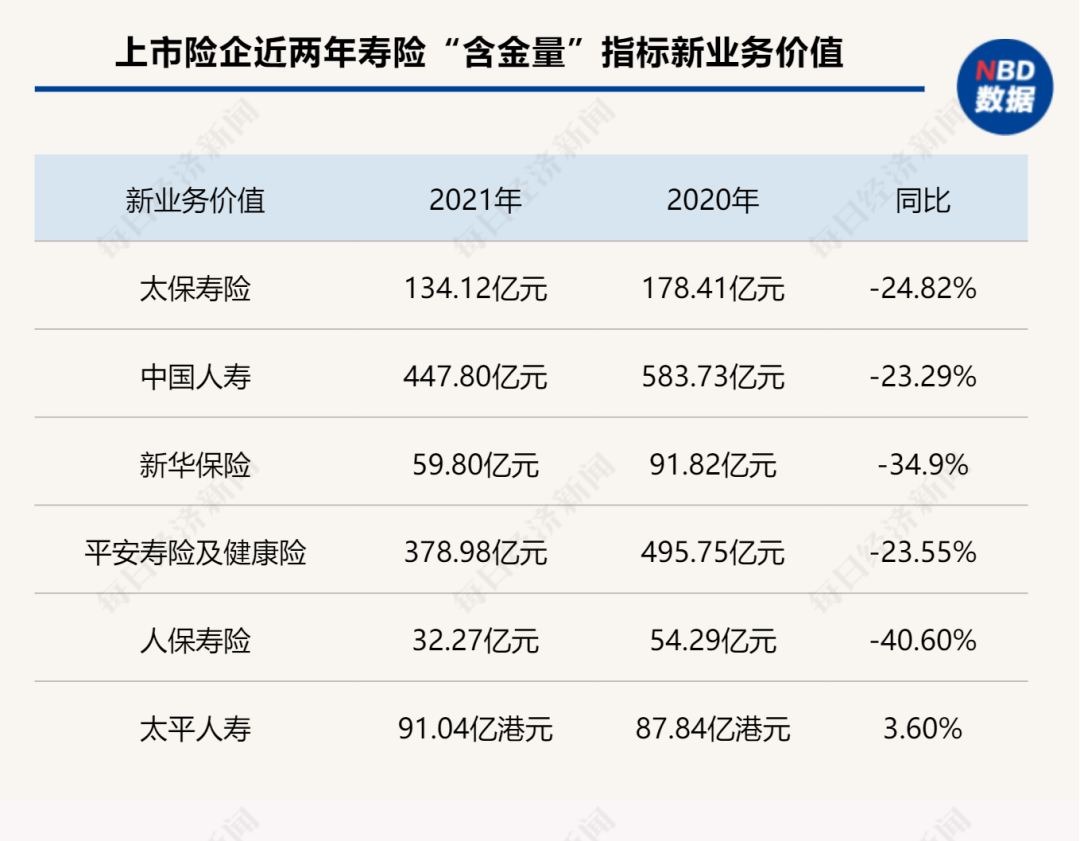

2021年,中國人壽、平安人壽、太保壽險、新華保險、人保壽險五家上市壽險“含金量”指標(biāo)“新業(yè)務(wù)價值”分別為447.80億元、378.98億元、134.12億元、59.8億元、32.27億元,分別同比下降23.29%、23.55%、24.82%、34.9%、40.6%。

虛假繁榮退去

代理人 規(guī)模下降有深層原因

在昔日“人海戰(zhàn)術(shù)”之下,保險代理人隊伍良莠不齊,大多數(shù)人只是在接受簡單培訓(xùn)后,先給自己投保,再給家人投保,幾張保單過后,難以為繼,脫落成為必然。但 在行業(yè)繁榮擴張期,雖然很多人最終留不下來,但其至少可以成為保險公司的客戶。招募代理人,某種程度上異化成了招募客戶,甚至演化成為一種行業(yè)潛規(guī)則 ,人力虛掛、自保件占比畸高、套利多發(fā)等也為后續(xù)埋下隱患。[12]

2021年,一名叫許某瓊的女性實名舉報公司存在大量逼迫員工購買“自保單”現(xiàn)象,自稱已購買“自保單”19件,合計273萬元保費,已繳170萬保費,仍欠債百萬。這樣的情況在業(yè)外讓人驚異,但在業(yè)界早已不足為奇。

市場曾有人做過統(tǒng)計,截至2018年,曾經(jīng)從事過保險代理人職業(yè)的就有5000萬人之眾。[13]數(shù)據(jù)真實性雖已不可考,但若要問起身邊的親戚朋友有過代理人經(jīng)歷的,一定不難尋找。這其中,有主動打算嘗試保險代理人行業(yè)未果的,有誤打誤撞應(yīng)聘的,也有做為找工作過渡去“蹭職”的,不一而足。 作為保險公司業(yè)務(wù)員的同時,他們還有一個身份,就是自家保險公司的客戶。

在監(jiān)管層面,在代理人人數(shù)達(dá)巔峰的2019年,監(jiān)管就明確將針對保險專業(yè)中介機構(gòu)的從業(yè)人員開展執(zhí)業(yè)登記數(shù)據(jù)清核整頓工作,要求中介機構(gòu)從人員清虛、隸屬歸位、信息補全、加強維護四方面進行自查和整頓。

當(dāng)虛假繁榮退去,代理人數(shù)量在2018年-2019年連續(xù)兩年小幅攀升后,終于在到達(dá)了912萬人頂峰后便轉(zhuǎn)頭向下,很快步入加速流失階段。2020年,代理人降至842.8萬人左右,凈減少70萬人。到2021年,全國代理人大幅縮水至590.7萬人,一年內(nèi)就減少了約250萬人。其中,六大上市壽險人力減少了約165萬人,占比近七成。

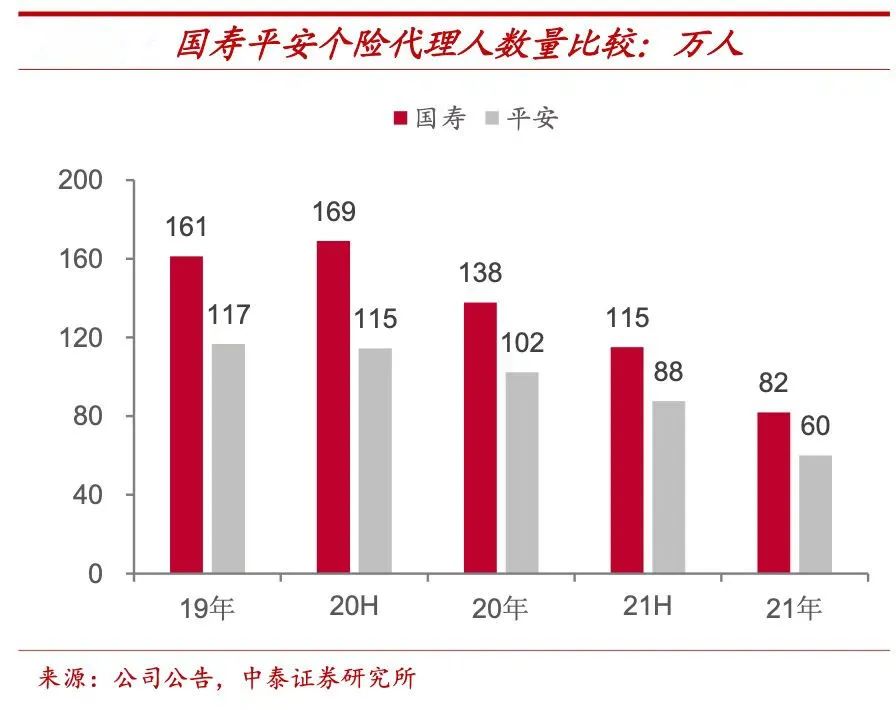

與2018年-2019年前后高峰時期相比,國壽、平安等大型險企代理人規(guī)模“腰斬”。截至2021年末,中國人壽個險銷售人力僅82萬人,平安人壽個人壽險代理人60萬人。

清華大學(xué)五道口金融學(xué)院中國保險與養(yǎng)老金研究中心研究總監(jiān)朱俊生在接受每日經(jīng)濟新聞記者采訪時表示,導(dǎo)致代理人隊伍規(guī)模下降的原因主要有兩個:

1、個險新單保費在下降。在保險代理人的傭金收入組成中,新單的傭金收入所占的比重很高,這就意味著,代理人必須要有足夠的新單業(yè)務(wù)才會拿到很高的收入。可是個險新單保費在下降,這導(dǎo)致了保險代理人的收入也在下滑。

2、保險公司的考核也在提高。保險公司對代理人的考核要求,使得一些完不成業(yè)績的代理人出現(xiàn)收入下滑的情況。此外,疫情的影響、渠道之間的競爭、消費者習(xí)慣的改變等因素的存在,讓代理人的生存環(huán)境變得更為艱難,變相地推動了代理人數(shù)量下降。

行業(yè)大變遷

保險銷售人員將實施分級管理

“發(fā)達(dá)保險市場,一些從業(yè)人員已頭發(fā)花白,但舉手投足、言談舉止流露出來的,是專業(yè)和紳士的感覺。”業(yè)內(nèi)高管曾如此評價成熟市場的保險代理人,他們平均服務(wù)年限約為6年,擁有大學(xué)以上學(xué)歷,通過各種專業(yè)培訓(xùn)和資格考試,具備豐富的專業(yè)知識及過人的財務(wù)規(guī)劃能力,享受與財務(wù)顧問相當(dāng)?shù)纳鐣匚唬行┥踔量梢宰龅礁顿M咨詢……[14]

一項針對12家不同類型的人身險企業(yè)和保險經(jīng)紀(jì)公司的代理人的訪談洞察顯示,行業(yè)里被廣泛采用的傳統(tǒng)觀念“大進大出”戰(zhàn)術(shù),當(dāng)前面臨著代理人團隊穩(wěn)定性差、質(zhì)量低等嚴(yán)重問題。一線調(diào)研表明, 代理人“閃進閃退”的根本原因是其抱有不切實際的收入期望,同時也低估了保險銷售所需的專業(yè)知識門檻。根源在于這類營銷員的專業(yè)素質(zhì)與廣大的中等收入群體、富裕客戶群體所需要的服務(wù)需求并不匹配。 [15]

2021年,近四成的保險營銷員年完成保單數(shù)為12-24件,占比最高。營銷員月收入的主體區(qū)間集中于3000-6000元,約占30%;月收入2萬元以上的績優(yōu)群體,占到15.15%,兩級分化態(tài)勢仍舊明顯。從專業(yè)素養(yǎng)反映之一的學(xué)歷指標(biāo)看,2021年,保險代理人碩士及以上高學(xué)歷群體占比為2.25%,其中新人群體的高學(xué)歷占比3.36%,績優(yōu)群體的高學(xué)歷占比高達(dá)5.18%。[16]

在朱俊生看來,提高產(chǎn)能的根本是提高專業(yè)性、提高對客戶的服務(wù)。隨著消費者對保險認(rèn)知的提高, 大中城市的家庭及個人基本都已擁有保單,這樣也導(dǎo)致代理人的工作重點不需要再放在開拓客戶上,而是要滿足客戶在人生不同階段的不同需求。 開拓客戶到服務(wù)客戶,對代理人的專業(yè)性和服務(wù)性也相應(yīng)地提高了要求。

朱俊生(資料圖) 圖片來源:每經(jīng)記者 韓陽 攝

代理人群體經(jīng)過高速增員之后的臃腫,能否成功瘦身,從而滿足未來的專業(yè)化需求?或許險企也需要代理人版的“劉畊宏操”。 對于全行業(yè)約600萬的代理人群體而言,大多數(shù)人可能難以具備與保險市場需求相匹配的專業(yè)素質(zhì) ,就眼下,面對疫情期間的業(yè)績下滑與相對嚴(yán)苛的考核,市場留給這一群體的時間已經(jīng)不多了。

一組業(yè)內(nèi)對某區(qū)域保險市場的調(diào)研數(shù)據(jù)顯示,代表績優(yōu)人力的A類、B類代理人群體降級和脫落數(shù)據(jù)令人擔(dān)憂。2021年,產(chǎn)能最高的A類代理人當(dāng)中有50%維持,有40%會降級,另外10%脫落。居中的B類代理人當(dāng)中有25%還能維持在B類,39%會從B類降級為C類,只有6%能夠突破,由B類升級為A類,脫落率有30%。產(chǎn)能最差的C類脫落率超過70%。

知名咨詢機構(gòu)麥肯錫曾在2020年年中做過調(diào)查,結(jié)果顯示僅新冠疫情爆發(fā)半年時間,即有52%的代理人業(yè)務(wù)收入下滑,其中近30%的代理人業(yè)務(wù)下滑超過40%;此外有超過四成代理人退保量增加,其中約25%的代理人推測原因在于客戶在保單到期后未能續(xù)保;超過六成的代理人認(rèn)為客戶的保險預(yù)算較疫情前有所降低。近一半的代理人認(rèn)為,如果新增保單和續(xù)保保單繼續(xù)維持在當(dāng)前水平,他們很難撐過6個月。

時至今日,疫情給依賴線下展業(yè)的代理人帶來的影響,遠(yuǎn)比想象的嚴(yán)重,后疫情時期,人員接觸頻率及意愿依然會受到影響,代理人的展業(yè)環(huán)境或許一時難以回到從前。

近期,銀保監(jiān)會印發(fā)的《人身保險銷售行為管理辦法(征求意見稿)》提出,保險公司、保險中介機構(gòu)應(yīng)按照中國保險行業(yè)協(xié)會發(fā)布的保險銷售人員銷售能力資質(zhì)標(biāo)準(zhǔn), 建立保險銷售人員分級管理機制,對保險銷售人員實施分級管理。 根據(jù)規(guī)定,新增保險銷售人員于2023年12月31日前達(dá)到要求,現(xiàn)有保險銷售人員于2024年12月31日前全部達(dá)到規(guī)定要求。在業(yè)界看來,這一政策落地還將加速代理人數(shù)量見底。

參考資料 References

[1]《迷失的盛宴》——陳墾

[2]中國保險業(yè)路在何方?深度解析中國平安追趕對象友邦保險——證券之星研究院

[3]我國保險市場的發(fā)展趨勢——王力南

[4]個人保險代理人的改革發(fā)展探討——王翠娥

[5]保險新零售|靈犀保代重新定義人貨場,多地跑通模式加速擴容中,新生代們快上車!——慧保天下

[6]增員戰(zhàn)火再燃:友邦開業(yè)、平安改基本法、國壽線上高峰會的背后—— 今日保

[7]保險代理人緊缺 險企出盡稀奇怪招“拉人”——重慶晨報

[8]險企掀搶人戰(zhàn) 1年50萬“握手費”挖角——長江商報

[9]預(yù)計中國平安(02318)將提前啟動2021年開門紅 未來將以提升“價值投入比”為目標(biāo)——國泰君安研究報告

[10]中國平安董事長兼首席執(zhí)行官馬明哲談平安壽險改革——每日經(jīng)濟新聞

[11]8000萬挖角千人團隊長,互聯(lián)網(wǎng)保險加速下沉、個險改革雷鳴:誰的冬,誰的春?——今日保

[12]1992-2022跌宕30年 個險人力兩年下滑300萬只是開始——慧保天下

[13]5000萬人賣過保險,為何現(xiàn)在只剩800萬?——每日經(jīng)濟新聞

[14]《保險行銷》雜志

[15]砥礪前行 靜待花開——奧維咨詢

[16]《2021中國保險中介市場生態(tài)白皮書》——北京大學(xué)匯豐商學(xué)院風(fēng)險管理與保險研究中心,與保險行銷集團保險資訊研究發(fā)展中心聯(lián)合發(fā)布

記者 | 涂穎浩 袁園

編輯 | 易啟江

視覺 | 劉青彥

如需轉(zhuǎn)載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟新聞APP