每日經濟新聞 2022-08-11 16:17:38

每經記者 唐如鈺 姚亞楠 每經編輯 趙云

過去一年,新消費品牌從狂熱走向冷卻,但其背后的供應商卻實實在在收獲了紅利,在資本市場吃香。記者注意到2022年以來,已有近20家企業先后沖刺二級市場或斬獲大額融資,其中不乏元氣森林、瑞幸、喜茶等網紅品牌供應商。

對于消費品供應鏈企業在一、二級市場走紅,每經記者在走訪中了解到,其如今的活躍主要源于兩大因素--市場進入存量競爭,開源變得更加困難,企業更加重視優化成本結構與效率,話語權的天秤逐漸向供給端傾斜;同時,消費品產業鏈上游資本化較低程度,處于估值洼地,更具投資性價比,因此引得資本青睞和布局。

過去一年,新消費品牌從狂熱走向冷卻,但其背后的供應商卻實實在在收獲了紅利。

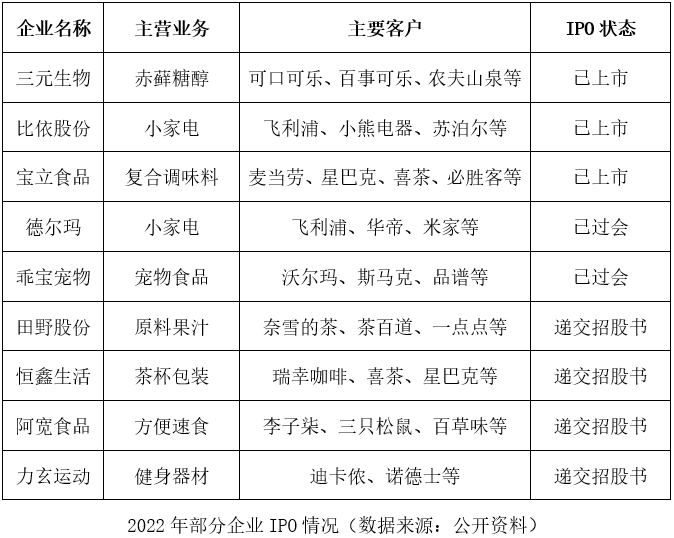

每經記者注意到,進入2022年,新消費領域的代工廠、供應商企業開始密集IPO:2月10日,元氣森林的主要供應商赤蘚糖醇生產企業三元生物正式登陸深交所,“零卡零糖零脂”概念的興起使得代糖產品迎來井噴式增長,赤蘚糖醇作為天然零熱量甜味劑被食品飲料廠商使用。

三元生物招股書顯示,其客戶除了元氣森林,還包括莎羅雅、美國TIH、可口可樂、百事可樂、農夫山泉等飲品頭部企業。2018年至2021年1-6月,赤蘚糖醇收入占三元生物營業收入的比重分別高達84.65%、59.87%、78.80%和91.48%,2021年1-6月,僅元氣森林就為其貢獻了近1.9億元的銷售額。

三元生物之后,廚房小家電代工企業比依股份成功登陸上交所主板,空氣炸鍋與空氣烤箱是其主要產品。據其招股書,比依股份絕大部分業績來源于代工出口,以ODM/OEM業務為主,Philips/飛利浦、NEWELL/紐威品牌、小熊電器、蘇泊爾等是其主要客戶,報告期內自主品牌收入占比僅在3%以內。

除了上述兩家企業,記者梳理發現,今年以來,在寵物食品、復合調味料、新茶飲、健身器材等諸多細分賽道,均出現了代工廠比新品牌先一步迎來上市潮的現象,如為迪卡儂、諾德士生產跑步機、橢圓機的力玄運動已經披露招股書,給麥當勞、必勝客做沙拉醬的寶立食品已經敲鐘,賣杯子給瑞幸、喜茶的恒鑫生活也在準備IPO。

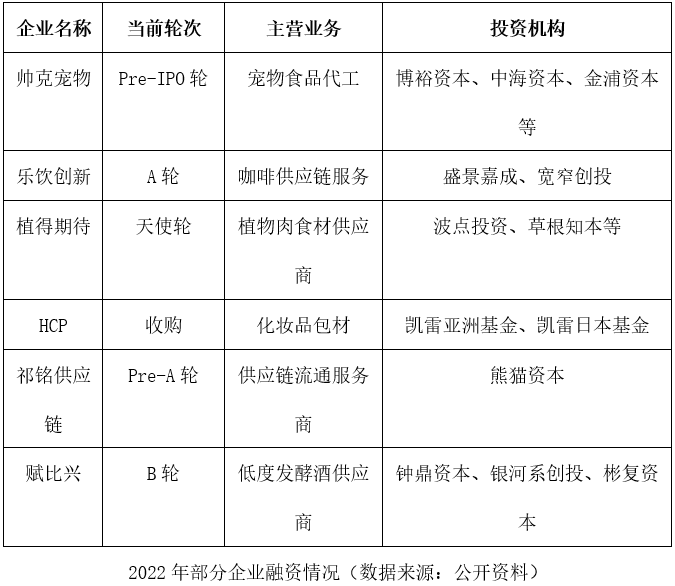

二級市場排隊上市的熱鬧情景,在一定程度上給了一級市場中的創新企業和投資人不少信心。2022年,代工廠、供應鏈企業也頻頻斬獲融資,如今年5月,寵物食品供應鏈領軍企業帥克寵物宣布獲近5億元融資,由百聯摯高資本與博裕資本領投。在當月,凱雷宣布向霸菱亞洲(BPEA)的關聯基金收購化妝品包裝供應商HCP包裝集團100%的股權,HCP是是目前世界上最大的化妝品包裝材料供應商之一,與雅詩蘭黛、歐萊雅、資生堂等知名化妝品、護膚品牌均有合作。

為何新消費投資行情急轉直下,其背后供應商卻在資本市場吃香?

采訪中,多位投資人向記者分析稱,一方面,在流量紅利見頂、燒錢營銷成為過去后,品牌競爭回歸產品力,消費行業愈發重視成本結構與效率;另一方面,消費群體喜好的分化和Z世代個性化、“喜新厭舊”的消費習慣,讓品牌更加依賴柔性化、小單快閃的供應模式。因此,掌握這些生產能力的供給端企業價值進一步凸顯。

寬窄創投創始合伙人潘金菊就向記者分析稱,中國消費市場由增量轉向存量市場的競爭,作為世界工廠本土消費品供應鏈也在尋求進一步的突破--更優技術、更好功能性、更優成本和性價比等等,“其實是由行業內卷加重導致的,但我們認為這本身也產業價值鏈重塑的過程,其中就涌現了新的投資機會”。

“我們看到這一波大消費浪潮中,多數新品牌選擇了OEM/ODM代工生產模式,甚至把產品研發工作也交給代工廠,那么這一階段他們會高度依賴供應商,如此輕模式下,新品牌可以迅速涌現,也會快速迭代,而掌握研發生產的供應鏈企業反而能沉淀下來,甚至誕生百億美元級的企業”,北京地區一位長期關注消費賽道的投資人告訴記者。

除了產業鏈價值的凸顯,消費品供應鏈的高成熟度和低資本化也是吸引投資機構入場的主要原因之一。

“我們常說VC資本不愿碰重模式、周期長的項目,其中一個重要的原因是基金周期等不起,但中國消費品領域的供應鏈已經非常成熟,不管是代工廠還是供應商都邁過了苦哈哈建廠跑單子的階段,這個時候PE/VC更愿意陪伴企業成長,換句話說是可以更快摘到果子”,前述投資人表示。

“供應鏈過去是不太被VC所關注、資本化程度不高的,和消費品牌此前的激進相比,供應鏈企業的估值相對合理,也更具投資性價比”,挑戰者創投管理合伙人&CEO周華進一步向記者說道。

該機構此前成功孵化了元氣森林,并投資了像M Stand、馬記永、有棵樹等新消費品牌,近年來圍繞消費產業方向,其投資步伐也逐漸向供給端企業滲透。

在他看來,越來越多的供應鏈企業映入投資機構的眼簾意味著消費行業開始回歸產品的本質,純講GMV故事的商業模式逐漸被資本摒棄,“這對行業來說肯定是好事,不管供應商還是代工廠與產品都是正相關的,剛開始新消費的VC可能只關注營銷賣貨,但久而久之發現過于輕模式、只賣貨的公司其實底盤不穩,消費行業的核心還是產品力,所以現在大家也是在做一個回歸本質的事情”

那么,什么樣的供應鏈企業更受資本偏愛?

記者注意到,目前登陸二級市場以及斬獲融資較多的企業大多來自食品飲料、彩妝護膚、小家電賽道,這些品類通常具備行業鏈條長,SKU多且分散、毛利較高的特點。

潘金菊向記者介紹,供應鏈越分散、越復雜的產業,其各個環節的溝通成本、信息損耗越高,那么能在該領域充分整合資源、提供一站式服務的企業,更具投資價值,“在尤其在市場環境不佳,企業開源難時,能夠幫助客戶降本提效節流的公司自然話語權和價值都會凸顯”。

此外,供應鏈企業的創新能力和技術門檻也是她投資時的主要考量,“我們希望挖掘到有明顯創新優勢去重塑價值鏈的企業,或者可以通過數字化、技術迭代為行業帶去效率升級,這樣的企業往往有著明顯護城河和定價權。”

周華則表示,其所在機構的邏輯是沿著被投企業的產業方向去深入投資,“我們會在企業的發展中觀察它的真實需求在哪里,沿著這個方向去布局,加強被投企業間的相關性,我認為這樣更容易挖掘到真正有價值的項目,邏輯也很好被驗證”。

“消費行業是古老的賽道,歷史長河里也一直有巨頭公司誕生,這是一個久經不衰的好賽道,只是有價值的領域會隨著時代的遷移而變化,而我們相信偉大決定于選擇,大公司一定誕生在大賽道,所以我們也始終圍繞著'中華有為、挑戰巨頭、投資好產品、相信年輕人'的核心理念去做投資,尋找那些面向年輕消費群體,有能力實現國貨崛起、出海,甚至挑戰國際巨頭的消費品公司”,他補充道。

與此同時,記者注意到,風口賽道的供應鏈廠商也正受到下游客戶的沖擊和擠壓--新消費巨頭開始轉戰產業鏈上游,如元氣森林、簡愛酸奶、自嗨鍋等網紅品牌均在近兩年完成了自建工廠。

對此,周華分析稱,長遠來看在食品飲料護膚等領域,前端品牌和供應鏈的邊界會越來越模糊,未來將會是二者深度融合、共存的局面。

“消費品不是一個暴利行業,當企業形成一定規模后,都可能會繼續滲透到原材料、配套產品和銷售渠道等眾多環節。一方面,他們要深入把控產業鏈,確保自身掌握更多話語權;另一方面,也是往上游端蔓延攫取更高的利潤,但無論是誰都無法覆蓋所有環節,所以未來會是品牌與供應廠商在市場數據、研發和資源上的交互合作,而單純只賣貨講GMV故事的公司會越來越難生存”,他說到。

樂飲創新創始人李陽日告訴記者,巨頭自建系統化供應鏈在消費領域并不罕見,可口可樂、星巴克、瑞幸即是典型例子。但并非所有賽道的品牌都會將業務擴至供給端,尤其針對Z世代、細分群體的新消費領域往往難以形成巨頭效應,因此產業鏈各環節仍是深度合作大于競爭擠壓。

他以自己所在的精品冷萃速溶咖啡舉例,“這是一個相對小眾的領域,玩家多為中小型品牌,需要向特定消費群體提供不同個性和價值的產品,他們不具備和上游已形成規模化的企業競爭的優勢,所以這個行業更多是品牌通過更柔性和個性化的供應鏈不斷迭代產品服務消費者變化的需求,當然其中話語權也是動態傾斜”。

潘金菊則建議,長久來看,供應鏈端企業必須建立好護城河,確保自己在產業鏈條上的價值能與客戶長期綁定,例如從數字化、柔性化、性價比方面發力,向品牌端提供更好的服務,以及通過技術創新掌握產業話語權,或者有更大的野心借助今天發達的互聯網內容電商等等直接觸達消費者,“只有這樣才能避免過于依賴中大型客戶,甚至被他們競爭擠壓”。

封面圖片來源:每經記者 王紫薇 攝

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP