每日經濟新聞 2022-10-20 12:08:09

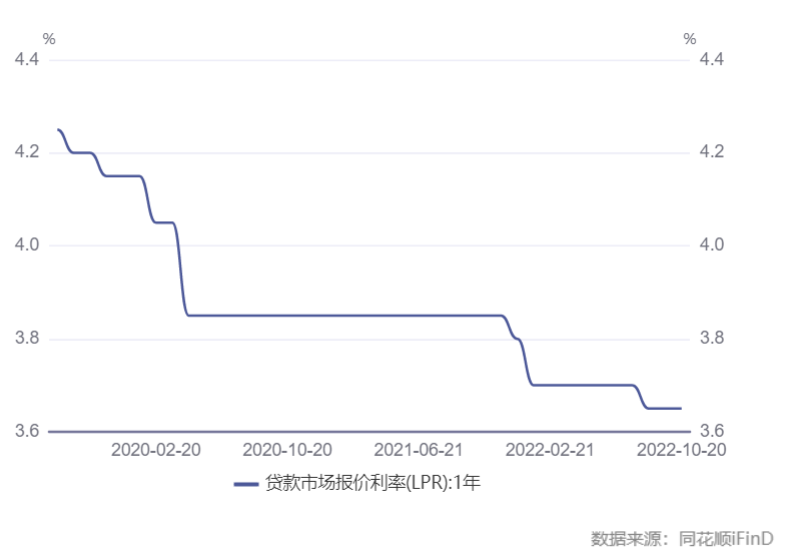

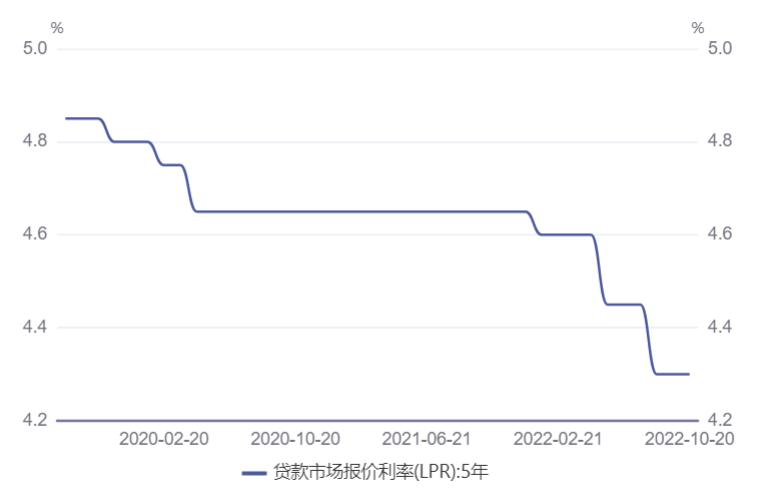

◎最新一期的貸款市場報價利率為:1年期LPR為3.65%,5年期以上LPR為4.3%,兩項利率均同上期保持一致。

◎對于后續的預期,多位業內人士在接受《每日經濟新聞》記者采訪時均表示,后續LPR報價仍存在下調空間。

每經記者 肖世清 每經編輯 陳旭

10月20日,央行授權全國銀行間同業拆借中心公布,最新一期的貸款市場報價利率(LPR)為:1年期LPR為3.65%,5年期以上LPR為4.3%,兩項利率均同上期保持一致。

1年期貸款市場報價利率

5年期貸款市場報價利率

《每日經濟新聞》記者注意到,本月央行開展中期借貸便利(MLF)操作5000億元,中標利率維持2.75%。LPR是在MLF基礎上加點構成,一般而言MLF利率未變,LPR則與之保持同步調整。

分析本月LPR不變的原因時,招聯金融首席研究員董希淼通過微信對《每日經濟新聞》記者表示,一是本月政策利率未發生變化;二是今年以來LPR已經多次下降,對貸款利率的引導作用正在顯現,其疊加效果需要進一步觀察;三是目前貸款利率已經處于歷史低位,降低LPR雖有必要但并非當務之急。

記者注意到,今年以來貸款市場報價利率曾出現三次下調,8月LPR出現非對稱下降,即1年期LPR下降5個基點、5年期以上LPR下降15個基點。5月,5年期以上LPR曾單獨下調15個基點,創下2019年8月LPR改革以來最大降幅。今年1月,1年期LPR與5年期以上LPR分別下調10個、5個基點。

從今日公告看,截至目前LPR已經有兩月維持不變。分析本月LPR未調整的原因,光大銀行金融市場部宏觀研究員周茂華表示:“LPR利率保持穩定,符合市場預期。”

他認為,9月金融數據反映國內紓困助企、穩增長政策效果明顯,實體經濟融資需求明顯改善,貨幣環境保持適度寬松,繼續為經濟提供有力支持;數據顯示居民中長期貸款邊際改善,反映樓市銷售呈現筑底回暖跡象;同時近年來銀行持續讓利實體經濟,企業貸款利率不斷創出有統計以來新低。

民生銀行首席經濟學家溫彬認為,LPR保持不變有四方面原因:

一是10月17日央行等額續做5000億元1年期MLF,中標利率保持2.75%不變。LPR利率與MLF利率掛鉤,在MLF利率未做調整的背景下,10月LPR報價的定價基礎沒有發生變化。

二是9月美國CPI和核心CPI漲幅均超出市場預期,通脹的全面性和黏性大大增強,進一步推升美聯儲繼續大幅加息75個基點的概率,10年期美債收益率再度上行至4%上方,中美利差倒掛幅度進一步走闊,并對人民幣匯率形成壓力,一定程度上制約了國內貨幣政策寬松空間。

三是隨著一系列穩增長政策加快落地實施,9月金融數據明顯改善,信貸有效需求回升,信貸結構優化。后續政策效果還將繼續顯效,短期內仍將處于政策效果觀察期,再度下調政策利率的必要性不高。

四是二季度以來,在供需有所失衡、存貸兩端雙重擠壓下,貸款利率持續下行,銀行凈息差收窄壓力進一步加大。在8月LPR已實現非對稱下調且效果正在顯現的背景下,短期內LPR報價再次下調的動力不強。

本月LPR報價未下調將給市場帶來哪些影響?

對此周茂華表示,LPR利率穩定,有助于金融機構加大實體經濟支持力度,主要是實體經濟融資“面、量和價”方面著力,穩步拓寬融資覆蓋面,讓更多受困企業、小微企業、制造業等獲得融資。與此同時,也有助于挖掘LPR改革潛力,合理降低實體經濟融資成本,尤其是小微企業、制造業和基建等重點領域;合理引導中長期貸款,加大制造業、基建等項目支持,促進投資、帶動就業,促進內循環,擴大有效需求,助力穩定經濟大盤。

另一方面,商業銀行需要持續完善內部治理,優化資產負債結構和內部業務流程,提升運營效率和風控能力,增強銀行服務實體經濟能力。

值得注意的是,對于后續的預期,多位業內人士在接受《每日經濟新聞》記者采訪時均表示,后續LPR仍存在下調空間。

周茂華表示,當前國內物價溫和可控、政策空間充足,銀行盈利整體表現良好,資產質量穩健,這些因素都表明LPR利率仍有調降空間。但未來具體的調整需要根據宏觀經濟復蘇、實體經濟融資和銀行息差壓力等整體情況而定。

東方金誠首席宏觀分析師王青認為,為支持樓市盡快企穩回暖,在近期銀行開始新一輪存款利率下調帶動下,年底前5年期以上LPR報價仍有下調空間。

董希淼認為,今年以來,金融管理部門兩次對首套住房貸款利率下限進行調整,5年期以上LPR下降3次共35個基點,有助于降低居民住房消費支出、提振居民住房消費需求。但在部分地區,居民住房消費需求仍然較為疲軟,房地產市場未出現“金九銀十”現象。因此,市場對5年期以上LPR下降仍有預期。

在商業銀行下調存款利率、壓降負債成本的情況下,預計年內LPR將下降10個基點左右,以進一步激發居民住房消費需求,促進房地產市場平穩健康發展。

封面圖片來源:視覺中國

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP