每日經(jīng)濟新聞 2023-02-04 18:26:01

《每日經(jīng)濟新聞》記者初步統(tǒng)計,截至2月3日,已有200家以上商業(yè)銀行披露2023年同業(yè)存單發(fā)行計劃。以工商銀行為例,該行計劃發(fā)行額度較上年實際發(fā)行額度逾17倍。該行2023年計劃發(fā)行7848億元,上年實際發(fā)行454億元,當年計劃發(fā)行4000億元。

記者抽樣發(fā)現(xiàn),在25家樣本銀行中有3家銀行計劃發(fā)行額度突破萬億元。

每經(jīng)記者 張壽林 每經(jīng)編輯 馬子卿

《每日經(jīng)濟新聞》記者初步統(tǒng)計,截至2月3日,已有200家以上商業(yè)銀行披露2023年同業(yè)存單發(fā)行計劃。

抽樣統(tǒng)計發(fā)現(xiàn),樣本中多數(shù)銀行發(fā)行額度較上年提升,不乏國有大行,發(fā)行計劃超萬億元的商業(yè)銀行有多家。

以工商銀行為例,該行計劃發(fā)行額度較上年實際發(fā)行額度逾17倍。該行2023年計劃發(fā)行7848億元,上年實際發(fā)行454億元,當年計劃發(fā)行4000億元。

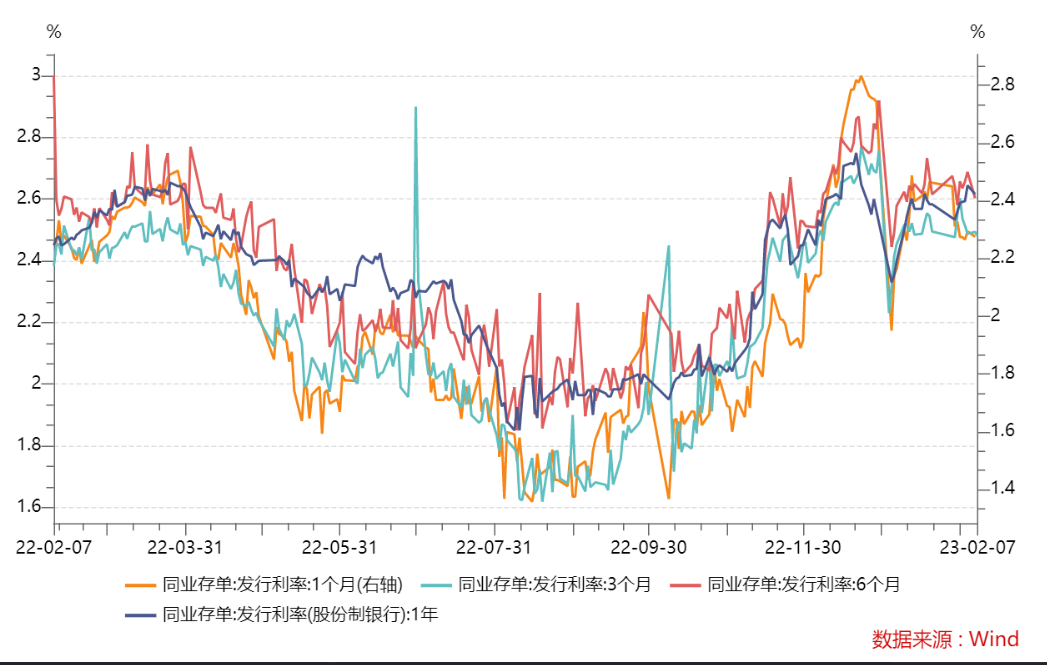

從發(fā)行利率來看,自2022年9月以來,各機構(gòu)同業(yè)存單發(fā)行利率整體抬升,至2022年12月末稍作回調(diào)。

在發(fā)行利率階段性走高的背景下,商業(yè)銀行同業(yè)存單計劃發(fā)行熱情不減。這頗具意味。

中南財經(jīng)政法大學數(shù)字經(jīng)濟研究院高級研究員金天接受《每日經(jīng)濟新聞》記者采訪時表示,“一般理解,銀行增發(fā)同業(yè)存單是為了加強負債管理,特別是緩解在負債規(guī)模上的壓力。”

同業(yè)存單是指由銀行業(yè)存款類金融機構(gòu)法人在全國銀行間市場上發(fā)行的記賬式定期存款憑證,是一種貨幣市場工具。

同業(yè)存單的投資和交易主體為全國銀行間同業(yè)拆借市場成員、基金管理公司及基金類產(chǎn)品。其固定利率的存單一般不超過1年,相對于銀行活期存款,同業(yè)存單能提供來源較穩(wěn)定的資金,有助于銀行流動性管理。

中南財經(jīng)政法大學數(shù)字經(jīng)濟研究院高級研究員金天告訴記者,同業(yè)存單屬于銀行的主動負債,是對儲蓄存款等核心負債的重要補充。

記者抽樣發(fā)現(xiàn),在25家樣本銀行中,有交通銀行、浦發(fā)銀行和建設銀行3家銀行計劃發(fā)行額度突破萬億元。

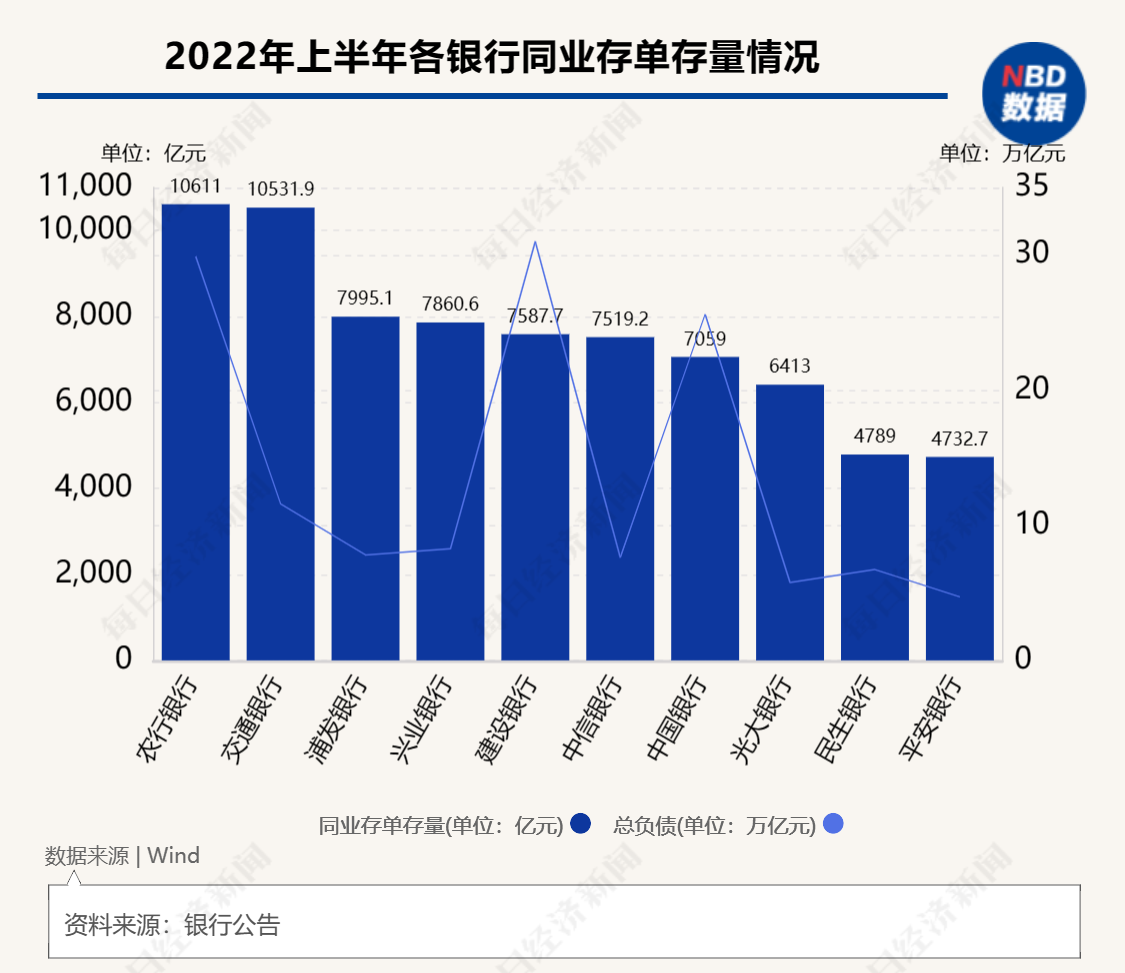

數(shù)據(jù)來源:銀行公告

從實際發(fā)行來看,開年以來持續(xù)火爆,根據(jù)銀行間市場最新數(shù)據(jù),僅2月3日單日同業(yè)存單發(fā)行171只,發(fā)行量1953.4億元,較前日增加167.7億元。

2月3日單日同業(yè)存單發(fā)行情況

資料來源:銀行間市場公開數(shù)據(jù)

中信證券首席經(jīng)濟學家明明研究團隊分析,同業(yè)存單的供給主要受商業(yè)銀行的發(fā)行意愿影響,因此同業(yè)存單的監(jiān)管制度以及商業(yè)銀行的負債考核制度演變構(gòu)成了制度層面的定價因子,而不同類型銀行負債結(jié)構(gòu)的分化、其他負債的拓展情況也是供給端的影響因素。

明明研究團隊分析,備案額度體現(xiàn)了商業(yè)銀行對于當年同業(yè)負債擴張的意愿;考慮到MPA考核對于同業(yè)負債占比的限制,備案額度同樣反映了銀行對于當年攬儲能力的判斷,因而備案額度實際上由監(jiān)管制度和全年存款增長預期共同決定。

從存量來看,最新披露顯示,所有發(fā)行同業(yè)存單的銀行中,前二十名分別是農(nóng)業(yè)銀行、交通銀行、浦發(fā)銀行、興業(yè)銀行、建設銀行、中信銀行、中國銀行、光大銀行、民生銀行、平安銀行、江蘇銀行、華夏銀行、北京銀行、寧波銀行、浙商銀行、渤海銀行、上海銀行、杭州銀行、徽商銀行。其中,排名居首的農(nóng)業(yè)銀行,2022年上半年末存量為10611億元。

從銀行類型來看,記者注意到,股份制銀行、城商行存單存量規(guī)模靠前,隨后為國有大型商業(yè)銀行、農(nóng)村商業(yè)銀行。具體來看,截至2月3日,股份制商業(yè)銀行存量余額為51349.8億元,在所有銀行存量中占比35.89%;城市商業(yè)銀行存量為42485.4億元,占比為29.69%。

從期限上來看,商業(yè)銀行中無論何種類別,1年期的存量余額在各期限中均為最高。

金天向記者分析,受經(jīng)濟下行和疫情沖擊,去年以來各家銀行超額儲蓄增多,負債壓力有所減輕。“目前,增發(fā)同業(yè)存單的直接解釋可能是資產(chǎn)端已開始放量,銀行預估未來負債端壓力可能加大,希望未雨綢繆,在成本結(jié)構(gòu)、期限結(jié)構(gòu)等方面做好預先安排。”

據(jù)央行,2022年全年人民幣存款增加26.26萬億元,同比多增6.59萬億元。其中,住戶存款增加17.84萬億元,非金融企業(yè)存款增加5.09萬億元,財政性存款減少586億元,非銀行業(yè)金融機構(gòu)存款增加1.38萬億元。

明明研究團隊分析,在攬儲能力分化的背景下,同業(yè)存單的發(fā)行主體以股份行和城商行為主。商業(yè)銀行中,國有六大行網(wǎng)點覆蓋范圍最廣,客戶群體龐大,且政策支持相對較多,因此存款利率議價能力更強,攬儲能力更高。而股份行和城商行主要在地方經(jīng)營,存款和信貸業(yè)務拓展能力不如國有行,而經(jīng)營網(wǎng)點在地方的深入程度又不如農(nóng)商行,因而面臨攬儲能力較差、競爭壓力較大等問題。

明明研究團隊還指出,近年來隨著廣義基金不斷擴張,基金、理財?shù)葮I(yè)務對于存款的分流對銀行造成了一定負債端壓力,因而發(fā)行成本更為市場化、期限較短的同業(yè)存單成為城商行和股份行主動拓展負債補充資金的重要渠道,而存款業(yè)務較強的國有行發(fā)行同業(yè)存單的意愿則相對較弱。

同業(yè)存單發(fā)行額度提高,反映了商業(yè)銀行提前應對新的一年負債需求。業(yè)內(nèi)分析,隨著疫情漸退經(jīng)濟復蘇,居民和企業(yè)存款也陸續(xù)轉(zhuǎn)化為消費和投資支出。從銀行資產(chǎn)端看,預期2023年隨著經(jīng)濟復蘇,經(jīng)濟中消費和投資支出均持續(xù)回暖,住戶和市場主體加杠桿意愿增強,銀行信貸迎來更多需求,銀行有必要提前做好流動性管理。

金天向記者分析,正因如此,以工行等為代表的國有大行也增發(fā)同業(yè)存單,可能與銀行在響應支持經(jīng)濟復蘇的政策要求,在信貸扶持等方面承擔更大責任有關。

在此情形下,即便發(fā)行利率處于抬升階段,各銀行發(fā)行熱情依然不減。以6個月期存單為例,記者統(tǒng)計發(fā)現(xiàn),2022年9月以來,發(fā)行利率從1.89%整體持續(xù)上漲,直到2022年末利率水平達到2.92%,隨后開始回落,目前依然呈上行態(tài)勢。

近一年同業(yè)存單發(fā)行利率走勢

資料來源:wind

明明研究團隊分析,隨著防疫政策優(yōu)化后的第一波疫情沖擊緩解,私人部門加杠桿意愿邊際好轉(zhuǎn),預計2023年銀行信貸增速可能會整體好于2022年,屆時銀行對于同業(yè)鏈條擴張信用的需求或?qū)⒔档汀?/p>

從已有數(shù)據(jù)來看,銀行信貸需求回升已有所表現(xiàn)。央行發(fā)布的最新數(shù)據(jù)顯示,2022年末,中長期貸款余額86.23萬億元,同比增長14.5%,增速比三季度末高1.8個百分點,比上年末高0.5個百分點;全年增加11.05萬億元,同比多增1.81萬億元。

2022年末,本外幣工業(yè)中長期貸款余額17.06萬億元,同比增長26.5%,增速比各項貸款高16.1個百分點,比三季度末高3.2個百分點,比上年末高3.9個百分點。

2022年末,房地產(chǎn)開發(fā)貸款余額12.69萬億元,同比增長3.7%,增速比三季度末高1.5個百分點,比上年末高2.8個百分點。

封面圖片來源:每經(jīng)記者 張壽林 攝

如需轉(zhuǎn)載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權(quán),嚴禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關注每日經(jīng)濟新聞APP