每日經濟新聞 2023-07-24 21:55:43

7月24日,記者梳理發現,目前已有多家保險機構或其分支機構陸續發布2023年上半年理賠報告。理賠件數和賠付金額方面,多家保司的理賠件數或賠付金額在今年上半年出現了雙位數的增長。在行業理賠率方面,目前已披露理賠半年報的險企獲賠率基本在98%以上的較高水平。在理賠件數和理賠金額方面,醫療險依舊是理賠案件中的重頭,也是占比最高的,而從賠付金額來看,重疾類型賠付金額占比最高。

每經記者 袁園 每經編輯 廖丹

隨著保司理賠半年報的陸續出爐,壽險業上半年的理賠情況也逐步浮出水面。

7月24日,記者梳理發現,目前已有多家保險機構或其分支機構陸續發布2023年上半年理賠報告。總體來看,多家險企理賠總件數和理賠總金額較去年同期明顯提升,同時行業整體獲賠率繼續保持高水平,目前已披露的保司獲賠率基本都在98%以上,但從具體險種理賠情況看,重疾險保障依舊保持較大缺口,賠付金額多在20萬以下。

截至目前,已經有包括國壽壽險、平安人壽、新華保險、太保壽險等三十家保險公司發布了今年半年度理賠報告。

在理賠金額上,上市保險公司牢牢占據行業前列。國壽壽險以299.5億元賠付排名第一,平安人壽理賠金額也在200億元以上,達到216億元,太保壽險理賠金額為110億元,新華保險則賠付近80億元,人保壽險賠付36.82億元。

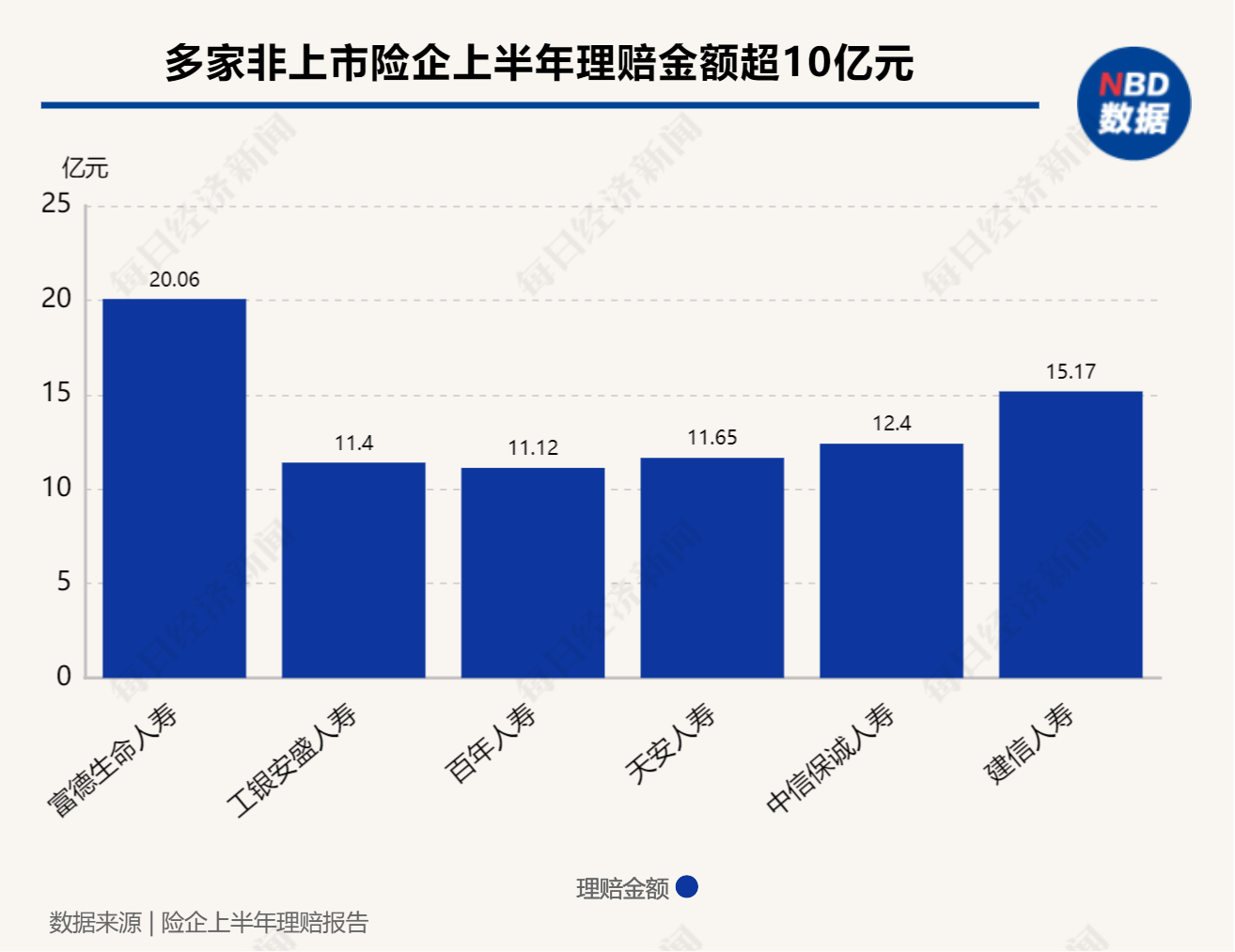

非上司公司方面,富德生命人壽、工銀安盛人壽、百年人壽、天安人壽、中信保誠人壽、建信人壽的理賠金額均超過10億元,分別為20.06億元、11.4億元、11.12億元、11.65億元、12.4億元、15.17億元。

理賠件數和賠付金額方面,多家保司的理賠件數或賠付金額在今年上半年出現了雙位數的增長。國壽壽險理賠總件數為1009萬件,同比增長21.5%;平安人壽理賠總件數228.2件,同比增長10.8%;上海人壽理賠總件數則是同比增長了67.66%;理賠金額方面,財信人壽同比增長61.3%,陽光人壽同比增長19%。

在行業理賠率方面,目前已披露理賠半年報的險企獲賠率基本在98%以上的較高水平。比如,國壽壽險的獲賠率為99.70%、平安人壽的獲賠率為99.20%,瑞泰人壽的獲賠率為99.31%。

在理賠件數和理賠金額方面,醫療險依舊是理賠案件中的重頭,也是占比最高的,而從賠付金額來看,重疾類型賠付金額占比最高。例如,今年上半年,百年人壽的醫療險理賠件數占比超9成,重疾險賠付金額占比超5成;陽光人壽醫療類型理賠件數占比達79.9%,重疾類型賠付金額占比達60.4%。

從理賠案件來看,多筆案件賠付金額超過百萬,最高的甚至接近千萬。以平安人壽為例,其上半年的十大理賠案例中,理賠金額均超過百萬,最高的為926萬元,賠付理由是交通事故,賠付險種為安心百分百、百萬任我行、頤享世家等。

值得一提的是,雖然重疾險的賠付金額占比高,但是重疾險的保障缺口依然較大,多家險企仍在理賠報告中呼吁老百姓提高重疾保障額度。

百年人壽2023理賠服務半年報顯示,被保險人重疾賠付保額低于20萬元的近51%。華泰人壽今年上半年重疾出險金額分布中,10萬元以下的占比為43.11%,20萬元以上重疾理賠占比僅為16%,30萬元以上的占比不足6%。

人保壽險在理賠報告中表示,惡性腫瘤-重度無疑是賠付的高頻病種,但有67.62%的客戶配置額度在10萬元以下。考慮到相關治療費用日益增長,這種配置額度已經無法滿足患者在出險后所需承擔的高昂花費。為了更好地應對風險,人保壽險建議及早根據自身需求增加額度。

恒安標準人壽則在理賠報告中指出,足夠的重疾保障可以為客戶及家庭重燃生活信心,多數家庭仍需補充足夠的重疾保障額度,抵御重疾風險。

除卻獲賠率、獲賠金額,機構在理賠速度、時效和服務方面也下足了功夫。理賠被稱為保險行業服務的“最后一公里”,體驗好壞直接決定行業口碑。從各機構披露的2023年理賠半年報來看,機構們也把提升理賠體驗作為了重點工作。

在理賠時效上,單證簡化、快賠易賠等逐漸成為趨勢。以國壽為例,上半年國壽整體賠付時效為0.39天,同比提速17%,小額理賠時效0.16天,上半年智能化處理理賠案件已經超710萬件,理賠智能化率超70%,理賠直付服務客戶超341萬人次,同比增長50%。

而平安人壽最快一筆賠付僅11秒,太保壽險件均審核時效3.2秒,陽光人壽理賠線上化率99.6%,富德生命人壽則推出“云賠、快賠、掌中賠”理賠服務平臺,創新理賠服務模式。

“壽險公司綜合應用大數據、云計算等新技術,對傳統服務模式進行全方位、全鏈條重塑,大幅度提高了業務人員的工作效率,為客戶提供了更快捷、更溫暖的理賠服務,讓客戶的體驗感顯著提升,充分發揮保險的保障功能。”北京排排網保險代理有限公司總經理楊帆表示。

中國社科院保險與經濟發展研究中心主任郭金龍教授亦認為,隨著AI智能、區塊鏈等新技術的加入,整個保險理賠領域的體驗越來越高效和人性化,從整體流程到細節體驗進入了精益求精的階段,保險理賠的服務口碑也不斷提升。這是保險行業高質量發展的典型表現,也有助于促進行業發展更健康、更穩健。

除卻保司,科技型互聯網保險代理平臺也開始在理賠環節推出相關服務。以螞蟻保為例,2021年12月,多家保險公司與螞蟻保推出安心賠理賠服務,嘗試探索互聯網高質量理賠服務。

數據顯示,2023年上半年,螞蟻保平臺上的合作保險公司共同賠付108億元,健康險理賠服務196萬人次。

而中介平臺元保的理賠服務則包含直賠、閃賠、快賠三種方式,其中,“閃賠”服務實現24小時內完成理賠。今年上半年,元保理賠再度升級推出“小時賠”服務:即符合條件的案件,限時1小時內結案,理賠案件平均結案時長低至8.8分鐘。

楊帆認為,保險中介的核心就是“銷售+服務”,在理賠端打通協助理賠的“最后一公里”,讓客戶能快速、便捷地拿到理賠款,這在一定程度上改變了保險行業“重營銷輕服務”的弊病,完善了從保險銷售到售后理賠的服務閉環,讓客戶真正體驗到保險產品的保障作用,有利于改善保險行業的在人們心目當中的形象。

封面圖片來源:視覺中國-VCG41487967333

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP