每日經濟新聞 2023-09-12 22:31:15

◎如今,赤天化想要甩掉醫藥資產“包袱”,以低價轉讓給實控人關聯方。而對上市公司想置換來的礦產資產,赤天化再度給了一個高估值。這筆交易,無論對上市公司是否劃算,但上市公司實控人及其關聯方似乎做的都是一筆劃算買賣。

每經記者 陳星 每經編輯 董興生

對貴州上市公司赤天化(600227.SH,股價2.84元,市值48.09億元)而言,轉行似乎就跟更換上市公司證券簡稱一樣容易。

2018年,赤天化將公司證券簡稱變更為圣濟堂,彼時,公司主業從化工變更為化工+醫藥雙主業。今年6月,圣濟堂又更名回赤天化。9月,公司就公告了將置出旗下多個醫藥資產,換取實控人關聯方礦產資產的消息。

值得注意的是,2016年,赤天化從實控人手中高價收購圣濟堂制藥,一度雄心勃勃地進軍醫藥業務。但到了2022年,其在全國帶量集采中唯一的中標產品卻因生產質量管理不合格被取消供應資格,圣濟堂制藥還因此被暫停參與國家集采活動的申報資格。另一方面,自從被收購后,圣濟堂制藥業績連年下滑,赤天化也隨之陷入虧損。

如今,赤天化想要甩掉醫藥資產“包袱”,以低價轉讓給實控人關聯方。而對上市公司想置換來的礦產資產,赤天化再度給了一個高估值。這筆交易,無論對上市公司是否劃算,但上市公司實控人及其關聯方似乎做的都是一筆劃算買賣。

從化工業務跨界制藥業務的赤天化,又要“轉行”了,這次是打算用旗下制藥公司股權置換控股股東關聯方礦產資源。

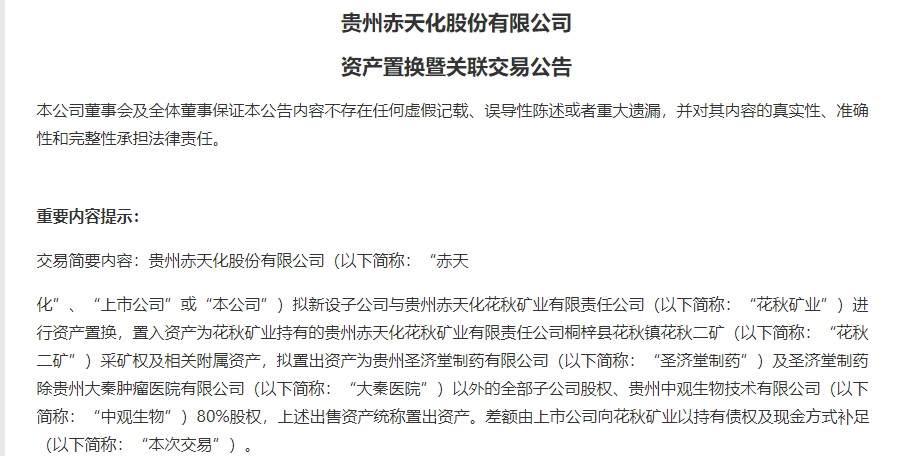

根據赤天化9月10日披露的公告,公司擬將貴州圣濟堂制藥有限公司(以下簡稱“圣濟堂制藥”)、貴州中觀生物技術有限公司(以下簡稱“中觀生物”)等資產置出(具體為圣濟堂制藥全部股權(不包括圣濟堂制藥持有的大秦醫院100%的股權)、中觀生物80%的股權),同時置入花秋礦業持有的貴州赤天化花秋礦業有限責任公司桐梓縣花秋鎮花秋二礦(以下簡稱“花秋二礦”)采礦權及相關附屬資產。另有差額4.10億元將由上市公司以持有置出資產債券及現金形式支付。

圖片來源:公告截圖

另據公告披露,花秋礦業的實際控制人丁松彬為上市公司實際控制人丁林洪親屬。因此,本次擬置入資產實際為赤天化實控人丁林洪的關聯方資產。

對于這一交易目的,赤天化方面解釋稱,一是可減少上市公司關聯交易;二是有利于提升上市公司盈利能力。煤炭為公司生產所需的主要原材料,花秋礦業是公司關聯方,2020年至2022年,公司子公司桐梓化工向花秋礦業采購原材料煤金額分別為8674.30萬元、3187.87萬元和4654.73萬元,收購花秋礦業采礦權及相關附屬資產能有效地減少關聯交易。同時,受到政策影響,公司制藥業務盈利能力持續下滑,預計未來幾年虧損幅度將加大,本次交易將制藥業務置出,同時置入煤礦采礦權,增加了煤化工業務的盈利能力。

值得注意的是,赤天化此次打算脫手的圣濟堂制藥,是公司上一次陷入業績困境時尋找到的轉型方向。

2016年,赤天化向丁林洪旗下漁陽公司(公司控股股東)發行股份購買圣濟堂制藥100%股權,交易作價19.7億元,評估增值率高達868.87%。憑借該交易,赤天化從單一的化工業務轉型為化工+醫藥雙主業。

《每日經濟新聞》記者注意到,在收購圣濟堂時,赤天化就曾遭到高溢價收購實控人資產的質疑。

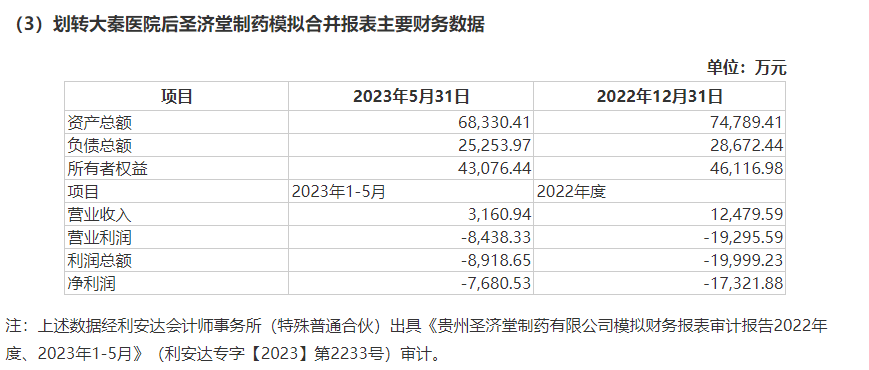

當年向關聯方高價收來的“香餑餑”,如今又變成了“燙手山芋”。根據公告披露數據,截至今年5月31日,劃轉大秦醫院后圣濟堂制藥模擬所有者權益為4.31億元,股東全部權益評估價為4.88億元,增值率為13.05%。但在赤天化收購圣濟堂制藥時,圣濟堂制藥的股東全部權益價值評估價為19.71億元,相較2.03億元的凈資產賬面值,增值率為868.87%。這意味著,圣濟堂制藥的凈資產賬面值雖然有所增加,評估價卻不增反降。

高價收購來的實控人資產,如今又以“平易近人”的價格賣給實控人關聯方。該舉動也引來上交所火速問詢。上交所提出,2016年上市公司收購圣濟堂制藥的評估增值率高達868.87%,但此次轉讓增值率卻僅為13.05%,差異較大。要求公司結合圣濟堂制藥自重組置入以來的經營情況、業績變動,以及扣減大秦醫院對賬面價值的影響,說明圣濟堂制藥前后交易作價差異較大的原因及合理性,控股股東及關聯方是否存在通過高賣低買方式變相侵占上市公司利益的情形。

除了將圣濟堂制藥“平價”轉給實控人關聯方外,赤天化在這次收購實控人關聯資產時,又一次延續了自己的“大手筆”。公告顯示,置入資產花秋二礦采礦權的評估價值為6.31億元,花秋二礦附屬資產的評估價值為2.78億元,協商后合計交易作價為9.08億元,其中花秋二礦采礦權評估溢價率高達419.47%。

根據公告內容,花秋二礦作為花秋礦業主要經營性資產,目前生產效率較低,尚處于機械化改造進程中,且未能使花秋礦業實現盈利。對此,上交所要求赤天化結合丁松彬獲取花秋礦業控制權的背景及交易價格,說明本次交易價格與前次是否存在較大差異;結合花秋二礦的歷史采出礦量、技改投入金額及效果,說明評估參數中煤炭產出量的合理性等。

在這次交易中,花秋礦業雖然出具了業績承諾,但其承擔的業績補償承諾金額遠低于置入資產作價。對此,上交所同樣予以問詢。

赤天化曾一度雄心勃勃地全力進軍醫藥業務。高價收購圣濟堂制藥后,2018年,赤天化還將公司證券簡稱變更為圣濟堂。

圣濟堂制藥官網顯示,公司創立于1996年,是一家糖尿病藥品專業化研發生產企業,主營糖尿病藥物為圣敏(鹽酸羅格列酮片)、圣平(格列美脲片)、圣特(鹽酸二甲雙胍腸溶片)等化學藥。

但轉型后沒多久,赤天化的醫藥業務就顯現出了頹勢。

2016年至2021年,圣濟堂制藥實現的營收分別為5.27億元、5.65億元、6.85億元、3.96億元、3.69億元、1.38億元,利潤總額分別為1.95億元、2.06億元、2.48億元、0.59億元、0.38億元、-1.50億元。

與此同時,赤天化的醫藥業務收入占比也在逐年萎縮。2016年度至2021年度,赤天化醫藥業務收入在公司總營收中的占比分別為58.91%、33.29%、28.18%、19.55%、19.15%、6.33%。

圣濟堂制藥的業績拐點主要出現在2020年和2021年。

2020年初,圣濟堂制藥的仿制藥品格列美脲片(2mg)擬中選帶量集中采購,擬中選價格4.68元/盒(90片/盒),擬采購數量258.5307萬盒(90片/盒)。在這次集采中,格列美脲片是公司保住的“獨苗”,同時也付出了低價的代價。

在2021年的業績公告中,赤天化方面曾表示,“國采”政策執行后,公司僅有格列美脲片具備投標資格且中標價格較低,其他主流品種因未通過一致性評價暫不具備投標資格,銷售數量和價格同比下降,導致醫藥板塊凈利潤預計同比下滑1.58億元。

但唯一中標的格列美脲片卻在2022年初因生產質量管理不合規,被取消了集采中選資格。公告顯示,國家藥監局檢查中心對圣濟堂制藥開展飛行檢查時,發現存在嚴重缺陷2項、主要缺陷2項、一般缺陷8項,包括廠房維護、設備清潔、穩定性考察等方面,綜合研判認定企業不符合藥品生產質量管理規范。2022年1月,國家組織藥品聯合采購辦公室發布公告,取消圣濟堂制藥格列美脲片中選資格,并將圣濟堂制藥列入違規名單。

圣濟堂制藥格列美脲片的原供貨期為2020年4月份至2023年4月份,中標區域為山西、上海、江蘇、福建、廣東、廣西、海南七省(市),被取消中選資格后,不能繼續向上述區域供貨。除格列美脲片的中選資格被取消外,圣濟堂制藥還被暫停自2022年1月29日至2023年7月28日參與國家集采活動的申報資格。

赤天化在2022年年報中稱,在醫藥制造板塊方面,受飛檢及“一致性評價”政策的影響,主要品種原有“集采”中標市場基本完全退出,銷量及銷售收入相比上年同期下降22.53%、9.47%。

也是自2021年以來,赤天化就陷入了全面虧損狀態。2021年、2022年以及2023年上半年,赤天化實現歸母凈利潤分別約為-5187萬元、-3.67億元、-1.59億元。

圖片來源:公告截圖

被收購時,圣濟堂制藥曾作出業績承諾,但2016年至2018年,其業績承諾未達標。而截至目前,控股股東漁陽公司的補償承諾仍有約2.78億元尚未完成。基于此,上交所要求結合圣濟堂制藥自重組置入以來的經營情況、業績變動等,說明圣濟堂制藥前后交易作價差異較大的原因及合理性,控股股東及關聯方是否存在通過高賣低買方式變相侵占上市公司利益的情形;此外,說明在控股股東遲遲未能完成業績補償義務的情況下進行本次交易,是否能夠保障上市公司利益,以及資產置換后控股股東履行前期承諾的具體安排。

為了發展醫藥業務,當年,赤天化還通過非公開發行募集資金19.70億元,用于貴陽觀山湖腫瘤醫院建設項目、貴陽圣濟堂糖尿病醫院建設項目、償還公司及子公司銀行貸款。上述資金已于2016年10月到賬。

但直到今年9月,赤天化公告稱,上述項目未能全部如期完工,需要延長建設時間。公告顯示,貴陽觀山湖腫瘤醫院已經取得醫療機構執業許可證(機構名稱:貴州大秦腫瘤醫院),貴州圣濟堂糖尿病醫院建設項目雖已建設完成,但尚未取得醫療機構執業許可。由于配套設施尚未建成,公司擬將前述項目完成日期延至2024年8月31日。

同時,鑒于腫瘤醫院已開業運營,而糖尿病醫院由于辦證原因無法開業的情況,公司擬將兩個項目醫院調整為一個醫院合并經營。

不僅要將募投項目進行延期和內部結構調整,此次置出圣濟堂制藥后,赤天化將保留大秦醫院股權。這一設計也引起了上交所問詢。后者要求赤天化說明置出圣濟堂制藥后,是否具備持續運營相關醫院資產的能力。并要求公司說明將兩個項目醫院調整為一個醫院合并經營是否存在合規風險等。

《每日經濟新聞》記者還注意到,此次赤天化欲脫手的資產除了圣濟堂制藥外,還有其持有的貴州中觀生物技術有限公司(以下簡稱中觀生物)80%股權。

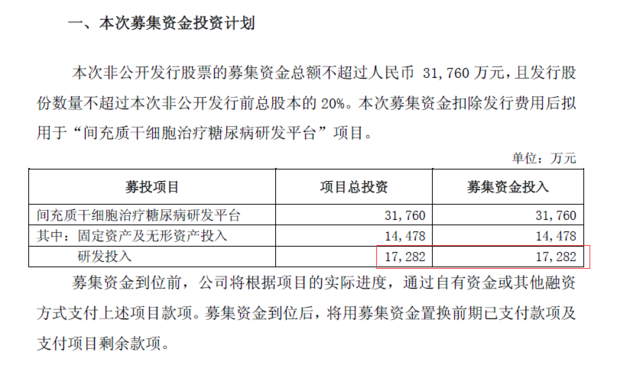

2018年1月,圣濟堂收購中觀生物80%股權,由此切入干細胞治療領域。收購后的當年6月,赤天化又披露一起非公開發行預案,擬募資不超過3.18億元,用于“間充質干細胞治療糖尿病研發平臺”項目,并稱此次非公開發行有利于公司按照未來以糖尿病及腫瘤為核心的醫藥大健康產業戰略,進一步夯實公司干細胞藥品研發基礎。但除了發布預案外,這次非公開發行此后并沒有新進展傳出。

募資使用計劃 圖片來源:公司公告截圖

2022年3月,赤天化公告稱,為支持中觀生物的干細胞新藥研發項目正常推進,為中觀生物下一步發展提供便利條件,公司擬對中觀生物以現金方式增資6600萬元;另一股東根據其持股比例(即持股20%)對中觀生物認繳出資1650萬元,雙方均擬于2029年12月31日前完成實繳出資。增資完成后,中觀生物注冊資本將由1250萬元變更為9500萬元。不過,工商資料顯示,中觀生物目前的注冊資本仍為1250萬元。

記者查詢發現,一系列操作之后,赤天化的干細胞業務依然“雷聲大雨點小”。除了去年6月公告稱收到國家藥監局核準簽發關于人臍帶間充質干細胞注射液的《藥物臨床試驗批準通知書》,同意開展治療膝骨關節炎的臨床試驗外,沒有更多其他的研發成果。據公司披露,截至公告發布時,該項目投入的研發費用為928.54萬元。

在此次資產置換中,中觀生物的股東全部權益評估價值為-7914.41萬元。參考評估報告及上市公司對中觀生物投入的成本,中觀生物80%股權經過雙方協商確定作價1000萬元。

截至目前,上市公司還持有中觀生物的債權8700萬元,本次將轉讓以抵扣交易差價。對此,上交所要求赤天化補充披露借予中觀生物的研發資金的具體用途,是否存在最終變相流向關聯方的情形。

針對赤天化是否將陸續出清醫藥業務、是否存在“賤賣”醫藥資產等多個問題,《每日經濟新聞》記者于9月11日下午撥打了赤天化公開電話,接線工作人員表示,最近接到了很多問詢,都與上交所關注的問題相近。隨后,記者將采訪提綱發送至赤天化公開郵箱,但截至發稿未獲回復。

封面圖片來源:視覺中國-VCG41N1411911769

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP