每日經濟新聞 2023-11-14 12:34:48

每經記者 趙景致 每經編輯 段煉 馬子卿

近日,信用卡行業的用卡服務迎來了新變化。10月30日,六大行集體發布公告,宣布在已有政策基礎上,進一步推出惠企利民措施,加大減費讓利力度,提升服務質效。目前,已有部分銀行調整了信用卡相關服務,包括完善信用卡容差服務機制、建立信用卡普卡和金卡年費補刷機制等。

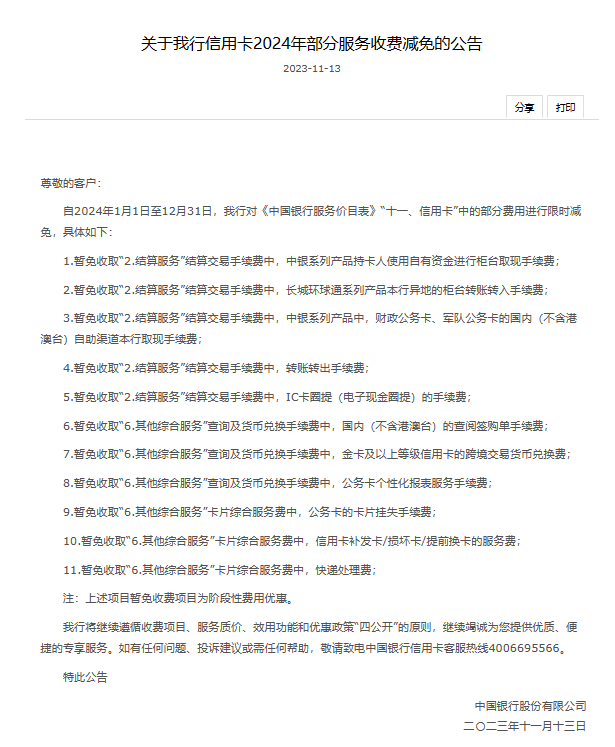

11月13日,記者注意到,中國銀行發布公告,再次對信用卡服務進行減費讓利,其中包括轉賬轉出手續費、信用卡換卡、補發卡手續費等多項費用的限時減免。

圖片來源:中國銀行網站

從行業來看,目前存續卡量已經出現了負增長,多家銀行信用卡消費額也出現不同程度下降,行業進入精耕細作時代,未來如何進行深耕存量將是一大挑戰。

圖片來源:視覺中國

多家銀行調整信用卡服務價格

容差金額提升至100元

今日,中國銀行發布《關于我行信用卡2024年部分服務收費減免的公告》,對部分信用卡服務費進行減免。減免項目包括中銀系列產品持卡人使用自有資金進行柜臺取現手續費、轉賬轉出手續費、信用卡補發卡/損壞卡/提前換卡的服務費等,共計11項。中國銀行表示,本次部分費用減免為階段性費用優惠,時間為2024年1月1日至12月31日。

記者注意到,10月30日,中國銀行便公告稱綜合提升信用卡服務質效,將在11月底前提升容差服務限額至100元。

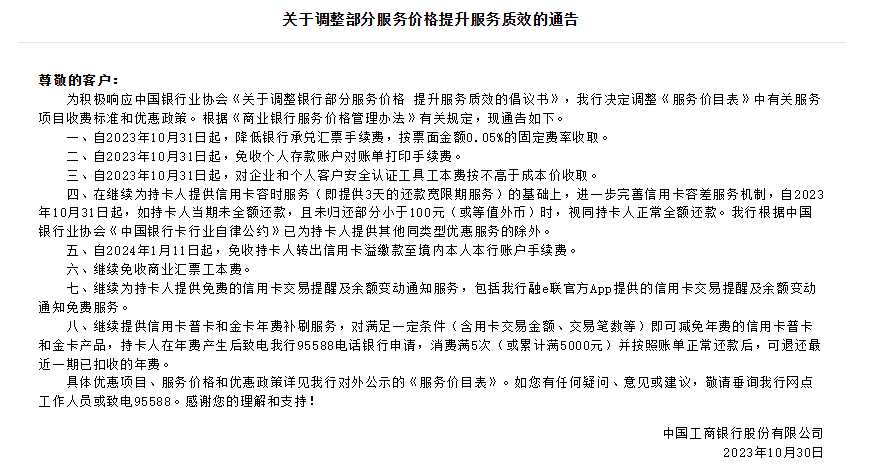

事實上,包括中國銀行在內,近日已有部分國內銀行公告稱調整信用卡服務。主要包括為持卡人持續提供免費的信用卡交易提醒及余額變動通知服務,免收持卡人轉出信用卡溢繳款至境內本人本行賬戶手續費,建立信用卡普卡和金卡年費補刷機制,建立信用卡容時、容差服務機制,綜合提升信用卡服務質效等。

如在信用卡容差服務方面,多家大行發布公告稱,在提供3天還款寬期限的基礎上,進一步完善信用卡容差服務機制。而所謂的“容差服務”,便是指如持卡人當期發生不足額還款,且在到期還款日后賬戶中未清償部分小于或等于一定金額時,應當視同持卡人全額還款。

圖片來源:工商銀行網站

除了中國銀行外,工商銀行、建設銀行也于10月30日發布公告稱,自2023年10月31日起,如持卡人當期未全額還款,且未歸還部分小于100元(或等值外幣)時,視同持卡人正常全額還款。

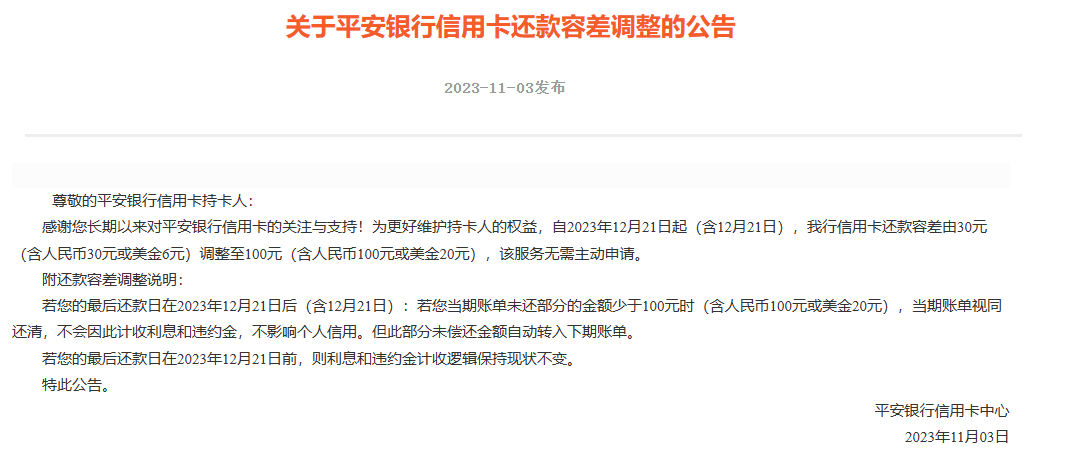

隨后部分股份行也進行了跟進,如11月3日,平安銀行發布關于信用卡還款容差調整的公告,稱自今年12月21日起,該行信用卡還款容差由30元(含人民幣30元或美金6元)調整至100元(含人民幣100元或美金20元),且該服務無需主動申請。

圖片來源:平安銀行網站

據悉,今年十月,中國銀行業協會發布《關于調整銀行部分服務價格提升服務質效的倡議書》(以下簡稱《倡議書》),以進一步引導銀行業支持實體經濟發展,提升人民群眾金融消費體驗。其中便鼓勵各信用卡發卡行,適時調整服務價格,為消費者提供更加靈活的金融服務供給。

易觀分析金融行業高級咨詢顧問蘇筱芮表示,《倡議書》為銀行減費提供了更加具體的參考方向,同時也存在一定的靈活調整空間,能夠方便銀行機構根據自身的具體業務情況“因地制宜”。

值得注意的是,在提升信用卡服務質效方面,目前部分銀行尚未跟進調整。蘇筱芮指出,銀行暫未行動可能有多方面因素,比如有的機構此前已經存在容時、容差等服務機制,是否有必要更新仍在探討當中,再比如全盤提升質效將牽扯從產品到運營到風控的各個環節,需要跨部門協調,難以在短期內一蹴而就。

專家:如何提升用戶的體驗與粘性

是未來信用卡業務的核心競爭力

信用卡作為聯通客戶、商戶、銀行的重要支付方式,是商業銀行零售業務的“尖刀”部隊,目前已經度過粗獷發展時期,步入精細化發展階段。

而據嶺南金融研究院數據,信用卡行業經歷了2014-2017年高速增長時期。2018年之后規模增長趨緩,進入存量經營時期。截至2020年,信用卡行業整體余額規模為7.9萬億,年均增速由2017年的36.9%下降至2020年的4.2%。

圖片來源:《2021年中國區域性銀行信用卡業務研究報告》

目前我國信用卡市場增長放緩、競爭加劇。從卡量來看,央行今年發布的《2023年第二季度支付體系運行總體情況》顯示,截至2023年第二季度末,信用卡和借貸合一卡在用發卡數量7.86億張,相較去年同期減少2100萬張。

光大銀行金融市場部宏觀研究員周茂華表示,信用卡數量回落主要受幾方面因素影響。大的背景是我國銀行卡業務整體逐步進入存量競爭時代;此外,近年來國內規范信用卡市場發展,部分機構清理“睡眠卡”、加強信用卡資金使用規范、近年來我國信用卡消費服務需求處于復蘇階段,影響增量等均對信用卡數量造成影響。

周茂華指出,銀行傳統營銷獲客成本在上升,銀行如何提升信用卡用戶的體驗與粘性,是未來信用卡業務的核心競爭力。

為了滿足消費者需求、提升信用卡服務,記者注意到,今年以來的銀行信用卡活動多有跨界、緊跟熱點潮流等方面的創新。如日前在瑞幸和茅臺的聯名“醬香拿鐵”爆紅后,多家銀行信用卡借勢營銷,通過積分換購、折扣、定制禮品等活動進一步激活客戶。此外,也有銀行獨家冠名演唱會等,實現跨界創新的金融服務。

“目前,信用卡行業發展從過去跑馬圈地的高速發展階段進入到了高質量發展階段,規模增長減緩等是其中的必然趨勢,也意味著信用卡業務需要根據最新市場形勢開展針對化運營。”蘇筱芮指出。

蘇筱芮表示,在信用卡高質量發展階段,一方面,銀行需要洞察用戶需求,從全局出發去審視用戶的完整經歷,挖掘用戶體驗需求,從中打造差異化競爭優勢;另一方面,銀行需要提升用戶流量,挖掘用戶價值。

而從用戶旅程的角度看,提升用戶流量,需改善整體用戶體驗,讓用戶對旅程的整體滿意度提升。“無論線上還是線下,無論前端還是后臺,只有真正把服務滲透到各個場景中,用戶獲得不斷升級的體驗,才能獲取更多的用戶流量。”蘇筱芮指出。

記者|趙景致

編輯|段煉 馬子卿 杜波

校對|盧祥勇

|每日經濟新聞 nbdnews 原創文章|

|每日經濟新聞 nbdnews 原創文章|

未經許可禁止轉載、摘編、復制及鏡像等使用

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP