每日經濟新聞 2023-12-28 17:28:10

每經編輯 趙云

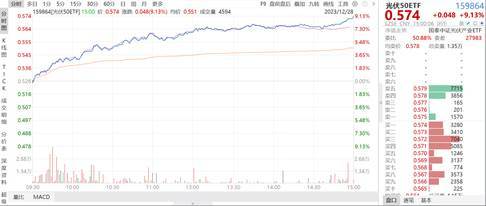

周四(12月28日),上證指數放量收漲1.38%,科創板100指數收漲2.69%。新能源賽道爆發,光伏、新能源車等漲幅靠前。市場成交額超9000億元,超4400股上漲。

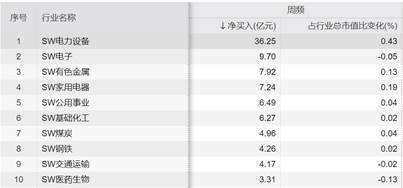

北向資金全天大幅凈買入135.58億元,單日凈買入額創5個月新高;其中滬股通凈買入60.88億元,深股通凈買入74.7億元。

光伏50ETF(159864)、新能源車ETF(159806)盤中持續走強,底部放量分別大漲9.13%、5.11%。

【上漲原因分析】北向資金流入,重點加倉新能源板塊;光伏產能加速出清,11月新增裝機超預期;車市季節性走強,新能源車銷量增長

此前光伏、新能源車為代表的新能源賽道調整時間和幅度較長。隨著海外流動性逐步改善, 明年即將開啟降息周期,10年期美債收益率從5%以上的高位快速回落至4%以下,人民幣匯率也大幅走強,帶動北向資金逐步回流。

來源:Wind

截至12月27日,近一周北向資金凈買入申萬電力設備行業(主要對應新能源板塊)36.25億元,在所有一級行業中排在第一。另外年底內資機構可能也有資金回補的需求,內外資流入疊加導致新能源板塊出現底部反彈。

來源:Wind

光伏方面,供給側,根據infolink數據,臨近春節,1-2月組件廠商排產預計環比持續下降,3月起隨著下游恢復開工,稼動率有望逐步提高。隨著組件價格加速向下,p型低價已下探至0.86-0.88元,已觸及部分非一線廠商現金成本,老舊p型產能面臨快速出清;同時融資收緊+競爭激烈使得目前已有部分規劃產能被取消、在建產能被延期,供給側結構優化開始進行。

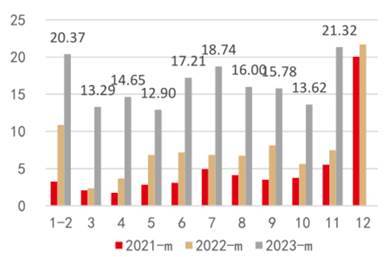

需求側,根據國家能源局數據,11月國內光伏新增裝機為21.32GW,同比+185%,環比+57%;1-11月國內光伏累計裝機163.88GW,同比+149%。在國內光伏新增裝機連續三個月環比下降后,由于國內年底通常會迎來搶裝,因此11月裝機數據明顯修復,預計12月國內光伏數據將繼續環比提高。

國內月度光伏裝機(GW),來源:Wind,中郵證券

新能源車方面,根據乘聯會公布的11月全國乘用車的銷量情況,11月狹義乘用車終端零售207.9萬輛,同比增長25.9%,環比增長2.4%。其中新能源乘用車銷量84.1萬輛,同比增長39.8%,環比增長8.9%,滲透率突破40%。根據中國汽車動力電池產業創新聯盟的數據,今年11月中國動力電池累計裝車量為44.9GWh,同比增長31%。

總體來看,11月車市企穩增長,12月隨著市場上各大主流企業陸續出臺官方限時優惠方案,以及優惠的月結、年結政策的帶動,消費者需求有望在年底釋放,乘聯會預計12月汽車零售市場將迎來季節性走強。

【后市展望】

一、光伏:行業供給逐步收縮,重點關注新技術放量和出口超預期的可能

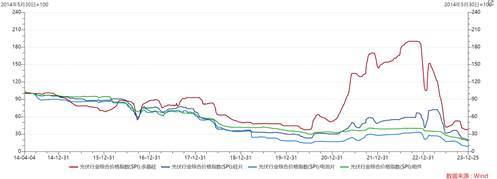

光伏產業鏈2023年出現價格大幅下跌,主要原因是國內光伏行業的無序競爭,大量企業跨行業競爭,大額融資擴產,硅料供給過快導致需求增速相對跟不上。根據SMM數據,2023年1-10月多晶硅產量在120萬噸,同比增幅達92%。

預計2023年全年多晶硅產量或將達到150萬噸左右,同比增幅84%,可支撐550GW左右的組件產出,對比中國光伏行業協會預測的2023年全球光伏新增裝機量350GW,硅料產量明顯過剩。

目前電池片,11月底以來存量老舊perc產能陸續降產、停產,預期2024年在topcon的沖擊下,部分產能或將直接退出市場;硅料,低價部分已跌至55元/kg,擊穿部分廠商成本線,已有產能開始停爐技改,后續隨著硅片稼動率調降,硅料價格繼續下行,硅料高成本產能或將開始優化出清。

明年光伏產業主要關注點,一是新技術的放量。技術創新是光伏企業穿越周期的重要手段,更高的轉換效率可以提升產品溢價,同時降低產品成本,是企業競爭的核心。目前P型PERC電池的轉換效率已達到23.1%,接近理論極限效率24.5%,上升空間有限。

市場對于由N型逐漸對PERC電池實現迭代成為未來主流電池技術路線已達成共識。N型TOPCon電池在組件端和系統端已經表現出經濟性,平均轉換效率達到24.5%,已具備大規模量產的條件。根據光伏協會產業發展路線報告預測,2030年N型電池轉換效率或超過25.5%,比P型電池高出1個百分點以上。

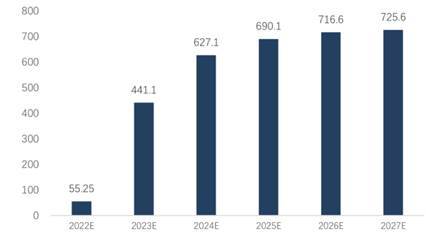

根據集邦新能源網數據,今年以來N型電池產能持續擴張,其中TOPCon擴產產能最多,預計2023年TOPCon電池片產能約為441GW,到2027年有望實現726GW,這一趨勢將加速出清老舊產能,提升TOPCon電池滲透率。

TOPCon電池片產能(GW),來源:集邦新能源網,信達證券

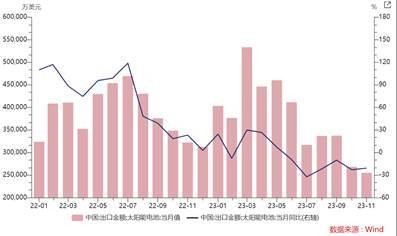

二是海外出口有望超預期。伴隨國內光伏市場競爭越發激烈,產能過剩引發產品價格持續下行,行業面臨周期調整。為了加速消化過剩產能,更多企業把目光投向海外市場,加速全球化布局已成為穿越周期的必然選擇。

近年,“出海”在形式和市場選擇方面都有了新的變化,形式上逐步從出口產品發展為重資產海外建廠,全球化戰略目標日漸清晰;中國光伏企業海外建廠地點主要聚集在美國和東南亞地區,中東成為新興光伏市場,歐洲仍是我國最大的光伏出口國。

特別是受利率上行影響,2023年前三季度美國光伏新增裝機低于年初市場預期。隨著美聯儲已基本完成本輪加息且 2024 年有望多輪降息,美債收益率逐步見頂回落,后續利率有望穩步走低并推動光伏項目收益率改善,刺激需求加速釋放。

二、新能源車:國內銷量增速中樞下降,政策端購置稅減免延續,新車型陸續發布支撐需求,海外滲透率仍有較大提升空間

2023 年,國內新能源車銷量增速中樞下降。國內依然是全球新能源車產銷的重要市場,在新能源車型日益增多,價格持續下探等因素推動下,國內市場仍保持較高增速;國內滲透率保持穩增,但目前已經度過增速最快的階段,板塊估值也明顯回落。

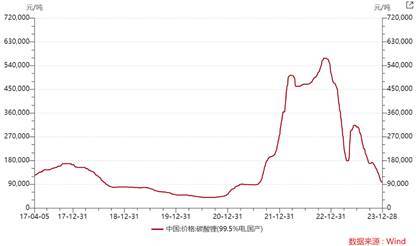

新能源車滲透率,來源:Wind,長江證券

2022年鋰電池價格較高,主要是供需錯配導致的原材料價格較高,如正極材料的碳酸鋰。隨著各材料環節產能投放,供需緊張關系緩解,加上規模效應和生產效率提高以降低制造成本,鋰電池產業鏈價格下降,導致今年盈利下滑明顯。

展望2024年,首先政策端我國新能源汽車車輛購置稅減免政策將延長至2027年底,助力新能源車市場從政策驅動向市場驅動平穩轉軌。對購置日期在2024至2025年的新能源汽車延續免征車輛購置稅,其中每輛新能源乘用車免稅額不超過3萬元;購置日期在2026年至2027年的新能源汽車減半征收車輛購置稅,其中每輛新能源乘用車減稅額不超過1.5萬元。中低價格段的新能源車滲透率還有較大提升空間,有望受政策引導持續切換。

另外,國內新能源車市場已經進入供給驅動需求的階段。今年底頻頻發布的新車型表現亮眼,關注度高,一方面是國內車企加速邁入“20 萬元”時代;另一方面,搭載 800V 快充技術和智能駕駛的成為新車型的主流配置,新能源車用戶價值擴大。Model 3 煥彩版、智界 S7、小米汽車、阿維塔12、小鵬 X9 和理想 MEGA 等新車型關注度高,且訂單表現優異,有望進一步支撐國內新能源車起量。

海外來看,新能源車滲透率仍有較大提升空間。2023-2024年歐洲碳排放政策框架的約束較低,車企推進新能源車滲透率提升的意愿較弱;2025年是歐洲碳排放考核的大年,需求預計恢復至30%以上的增長。

歐洲多國電動車滲透率仍有較大提升空間。2023年前三季度,滲透率最高的是挪威(90.0%)、

瑞典(59.1%),但電動車銷售量均維持在較低水平。目前電動車主要市場集中于德國、法國、英國,電動車滲透率均在25%以下,而意大利、西班牙、波蘭等歐洲汽車銷售大國滲透率不到15%,歐洲市場仍有較大提升空間。

美國《通脹削減法案》落地,核心補貼政策分為兩部分,滿足特定比例的電池礦物和電池組件可分別獲得3750美元補貼,同時取消對每個車企20萬輛的補貼上限。2023年1-9月美國電動車累計銷量108.5萬輛,同比+54%,電動車滲透率9.1%,未來也有較大成長空間。

整體來看,隨著美國通脹持續走低,11月核心PCE同比降至3.2%,低于市場預期的3.3%,再次強化美聯儲的降息的可能性。從目前市場預期來看,明年3月就有較大概率開啟第一次降息,海外流動性環境持續好轉。新能源賽道作為此前北向資金青睞的景氣賽道,或有資金加持的利好。

來源:Wind

目前新能源板塊估值歷史底部,截至12月28日,中證光伏產業指數11.93倍PE估值,位于歷史2.46%分位;中證新能源汽車指數16.97倍PE,位于歷史3.12%分位。板塊調整或充分反映增速下行的悲觀預期,但長期成長趨勢下,當前估值已經偏低,2024年有望迎來階段性估值修復行情。全年來看,產能相對過剩的背景下,仍然需要關注供需關系的變化。

風險提示:

本速評已力求報告內容的客觀、公正,但對這些信息的準確性和完整性不作任何保證,文中的觀點、結論和建議僅供參考,相關觀點不代表任何投資建議或承諾。行業或板塊短期漲跌幅列示僅作為市場行情分析的輔助材料,僅供參考,不構成投資建議或承諾。

我國基金運作時間較短,不能反映股市發展的所有階段。基金管理人承諾以誠實信用、勤勉盡責的原則管理和運用基金資產,但不保證本基金一定盈利,也不保證最低收益。基金的過往業績及其凈值高低并不預示其未來業績表現。基金管理人提醒投資人基金投資的“買者自負”原則,在做出投資決策后,基金運營狀況與基金凈值變化引致的投資風險,由投資人自行負擔。基金有風險,購買過程中應選擇與自己風險識別能力和承受能力相匹配的基金,投資需謹慎。

投資人應當充分了解基金定期定額投資和零存整取等儲蓄方式的區別。定期定額投資是引導投資人進行長期投資、平均投資成本的一種簡單易行的投資方式。但是定期定額投資并不能規避基金投資所固有的風險,不能保證投資人獲得收益,也不是替代儲蓄的等效理財方式。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP