每日經濟新聞 2024-01-26 13:19:53

A股銀行板塊連續兩日拉升。2024年開年以來,銀行板塊漲幅4.83%,在31個申萬一級行業中排名第二。展望后市,銀行股上漲行情能否延續?

每經記者 李玉雯 每經編輯 張益銘

央行宣布降準和再貸款降息后,A股銀行板塊連續兩日拉升。1月26日早盤,齊魯銀行(601665.SH,股價4.49元,市值211億元)漲停,領先一眾銀行股,重慶銀行盤中觸及漲停后有所回落,截至發稿,重慶銀行(601963.SH,股價7.32元,市值254.34億元)漲幅4.51%,瑞豐銀行(601528.SH,股價5.23元,市值103億元)、西安銀行(600928.SH,股價3.51元,市值156億元)緊隨其后,漲幅超3%。

記者注意到,今日盤中農業銀行股價再次刷新歷史新高,最高觸及3.88元,截至發稿,農業銀行(601288.SH,股價3.8元,市值13299.36億元)報3.80元,A股總市值達1.33萬億元。

農業銀行股價再次刷新歷史新高

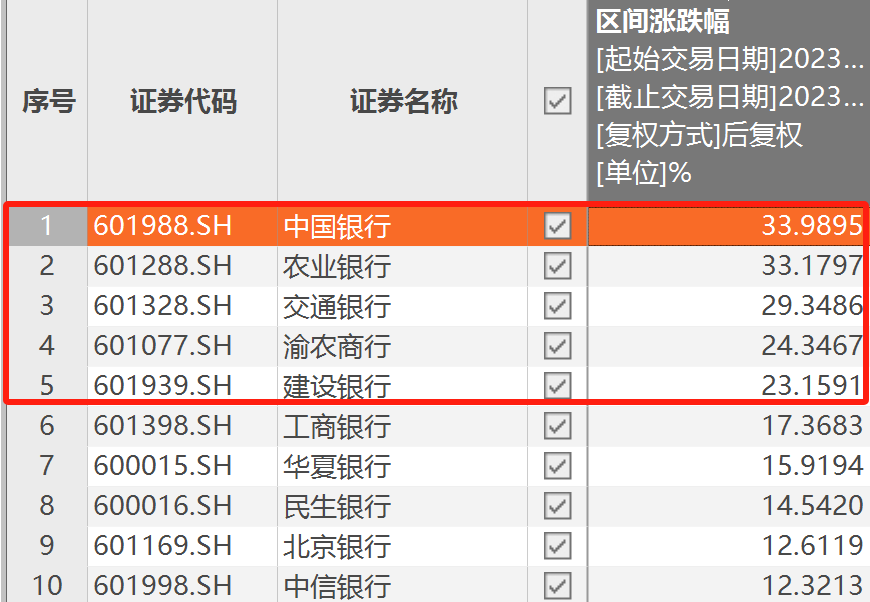

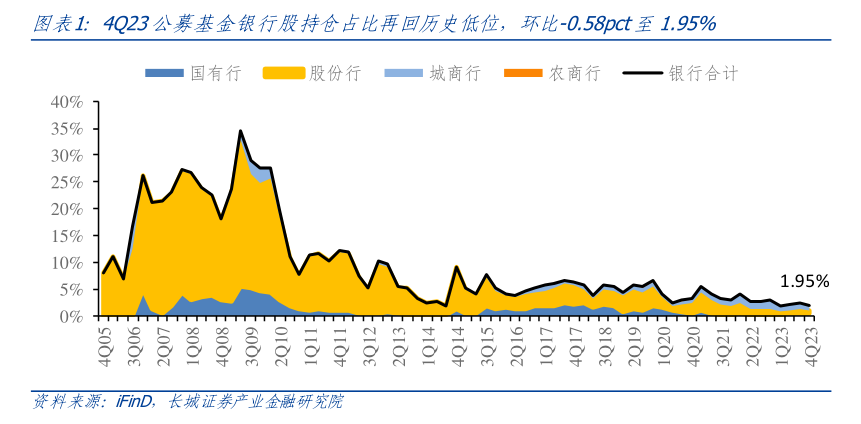

實際上,自去年以來,受“中特估”概念催化、高股息策略追捧等因素影響,國有大行股價整體表現亮眼,多只大行股觸及階段性新高,中國銀行(601988.SH,股價4.19元,市值12334.85億元)、農業銀行去年股價漲幅超過30%,交通銀行(601328.SH,股價5.89元,市值4374.07億元)、建設銀行(601939.SH,股價6.72元,市值16800.74億元)去年股價漲幅也超過了20%。與之相對應的是,此前機構重倉的部分股份行、城商行跌幅較為顯著。從去年四季度主動基金持倉情況來看,國有大行的持倉占比普遍提升,部分區域性銀行的持倉占比則環比下降。

2024年開年以來,銀行板塊漲幅4.83%,在31個申萬一級行業中排名第二,實現了新年“開門紅”。展望后市,銀行股上漲行情能否延續?板塊個股分化之下又該如何布局?

開年以來銀行板塊漲幅排名第二 圖片來源:Wind客戶端

1月26日,A股銀行板塊延續前三日的上漲態勢。開盤沒多久,齊魯銀行即漲停封板,領先一眾銀行股,重慶銀行盤中觸及漲停后有所回落,截至發稿,重慶銀行漲幅4.51%,瑞豐銀行、西安銀行緊隨其后,漲幅超3%。青島銀行、廈門銀行、蘭州銀行、張家港行漲幅也均超過2%。

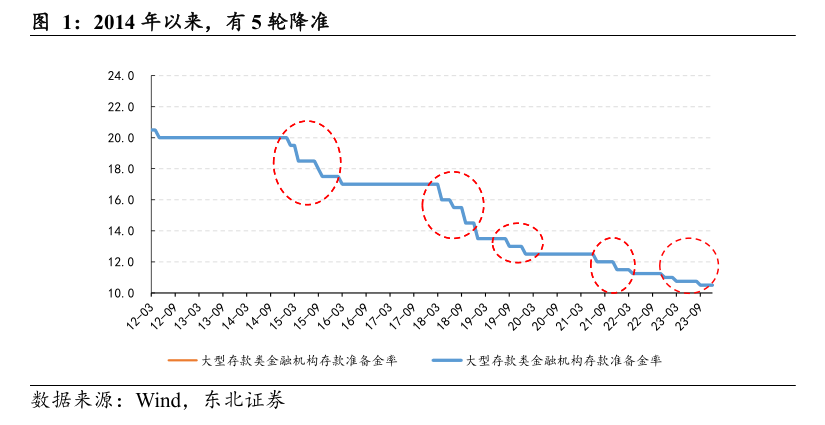

消息面上,央行24日宣布,決定于2024年2月5日起,下調金融機構存款準備金率0.5個百分點(不含已執行5%存款準備金率的金融機構),本次下調后,金融機構加權平均存款準備金率約為7.0%;自2024年1月25日起,分別下調支農再貸款、支小再貸款和再貼現利率各0.25個百分點。

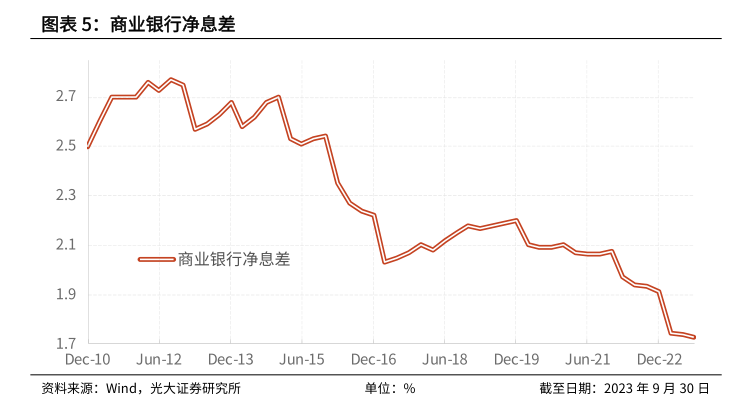

值得一提的是,此次降準力度超出市場預期。此次降準是今年以來第一次降準,也是2022年以來的第五次降準,超過了前四次各自25個百分點的下調幅度。市場分析指出,此舉有望在一定程度上緩解銀行業息差收窄的壓力。數據顯示,截至去年三季度末,商業銀行凈息差為1.73%,已是歷史新低。

中泰證券戴志鋒團隊測算,此次降準預計釋放流動性約1.2萬億,其中上市銀行釋放資金規模在9500億左右。釋放出的流動性、銀行將用于投放更高收益資產。對上市銀行息差提升在0.7bp左右;對利潤增速提升0.8%。

同時,戴志鋒團隊表示,后續存在進一步降息的可能。央行2024年工作會議明確將繼續促進社會綜合融資成本穩中有降,前期存款利率下調和本次降準為降息打開一定空間,目前經濟內生動能較弱,降息也有助于改善居民和企業的預期,從而拉動經濟增長。

記者注意到,今日盤中農業銀行股價再度刷新歷史新高,最高觸及3.88元,截至發稿,農業銀行報3.80元,A股總市值達1.33萬億元。

實際上,自去年以來,受“中特估”概念催化、高股息策略追捧等因素影響,國有大行股價整體表現亮眼,多只大行股觸及階段性新高,與之相對應的是,此前機構重倉的部分股份行、城商行則跌幅較為顯著,銀行個股走勢呈現明顯分化。

Choice數據顯示,在過去的2023年里,全年漲幅在20%以上的A股銀行共有5家,其中4家均是國有大行。中國銀行以34%(復權后,下同)的漲幅位居首位,農業銀行緊隨其后,漲幅為33%。交通銀行、建設銀行股價漲幅超過了20%,分別為29%、23%,工商銀行的股價漲幅也達到了17%,排列第六位。

2023年漲幅在20%以上的A股銀行有5家 圖片來源:東方財富Choice

而此前一些被公募基金重倉且業績表現良好的股份行和城商行,2023年全年跌幅卻在20%乃至30%以上。

對于個股走勢的分化,中國金融智庫特邀研究員余豐慧在接受記者采訪時表示,國有大行規模龐大,業務基礎扎實,對宏觀經濟周期的敏感度相對較低,若整體經濟環境改善或市場預期向好,投資者更傾向于認為國有大行能夠穩定受益,因此在經濟復蘇階段,國有大行股價更容易受到提振。

余豐慧同時提到,投資市場風格偏好轉向大盤藍籌股也是動因之一,尤其是當市場追求穩健收益和避險情緒上升時,資金會流向基本面良好、估值相對較低的大盤銀行股。此外,基金等機構投資者基于對市場及個股前景的判斷進行調倉,可能導致不同類型的銀行股遭遇不同的買賣壓力,從而形成股價分化。

平安證券研報表示,在資產荒以及大行下沉競爭背景下,對于股份行抗周期經營能力的擔憂有所放大,同時因為地方化債進程中對于區域性銀行利潤的擠壓也導致市場避險情緒有所升溫。但整體來看,2023年存款利率的調降速度明顯加快,存貸利率變化同步性明顯提高,存款成本紅利的持續釋放將緩解資產端利率下行壓力,化債進程也有利于緩解銀行風險端壓力,信貸資源置換過程中也存在資產結構性調整機會,經營端壓力有望得到緩釋,綜合看好銀行板塊配置價值。

截至1月25日,銀行板塊自開年以來漲幅4.83%,在31個申萬一級行業中排名第二,實現了新年“開門紅”。

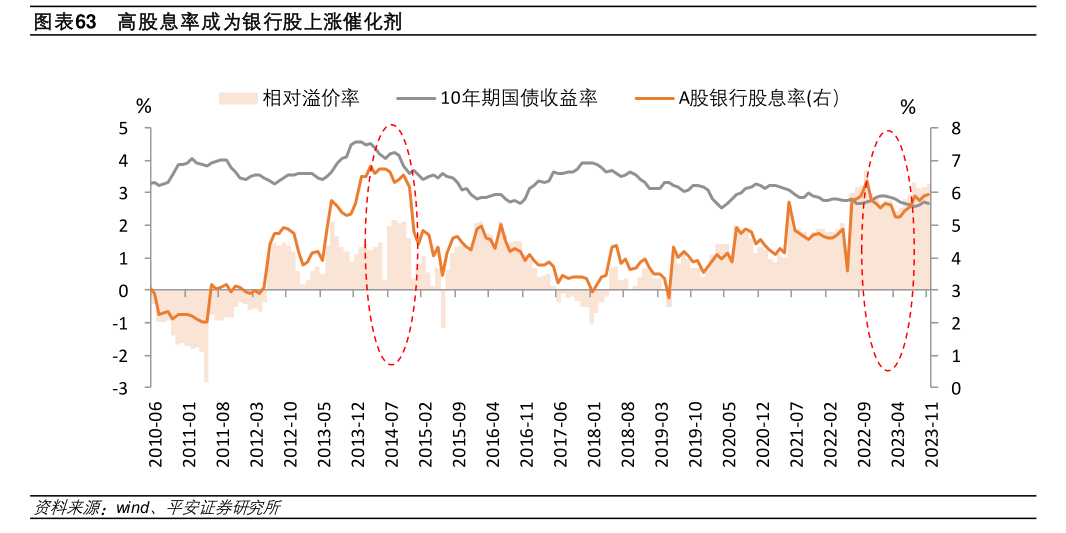

對于開年以來銀行板塊的亮眼表現,光大證券王一峰團隊在研報中提及,這主要受三大因素驅動,其一,在股市震蕩下行、債市收益率快速走低背景下,資本市場高收益資產匱乏,高股息資產凸顯投資性價比;其二,信貸“開門紅”預期較強,機構投放強度差異引導選股邏輯,上市銀行2024年營收有望轉正;其三,銀行板塊具有低估值、高股息特征,后續估值下行空間較為有限。“銀行板塊作為盈利穩定、股息率高、估值低的類固收資產,我們認為上漲行情有望進一步延續。”

“銀行股往往具有低估值、高股息的特點。目前,銀行板塊的估值已經降至了歷史底部,市場的悲觀情緒也達到了極致水平。”曾于銀行監管部門供職的金融從業人士武忠言對記者表示。

Choice數據顯示,當前A股銀行板塊42只個股均處于“破凈”狀態,其中約四成市凈率低于0.5倍。

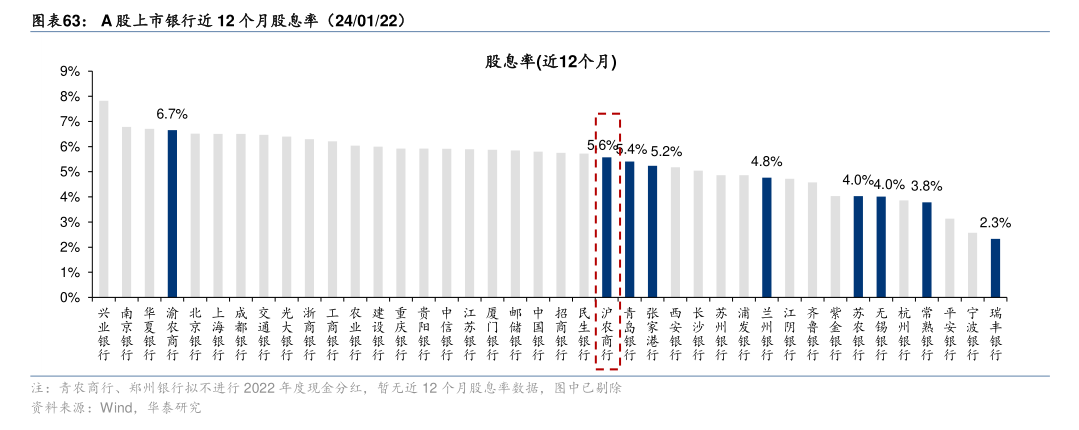

就股息率而言,據Choice平臺測算,截至1月25日收盤,42家A股上市銀行中有六成最新股息率在5%以上。其中,浙商銀行、興業銀行最新股息率分別為7.87%、7.68%,江蘇銀行、南京銀行緊隨其后,分別為6.88%、6.68%。六家國有大行股息率也均在5.5%以上,其中交通銀行和工商銀行股息率均超過6%,分別為6.32%和6.05%。

西南證券研報建議關注資產荒下高股息國有大行標的,原因在于,從美日經驗來看,以10年期國債到期收益率為代表的名義利率下行的背后是經濟增長中樞的下移,低回報時代高股息資產往往更受追捧。資產荒前提下,國有大行穩定高股息回報跑贏國債利率,且從股利再投資角度看或將持續占優。

此外,部分區域優質中小銀行依然值得關注。國信證券研報認為,2024年在經濟緩慢復蘇的背景下,銀行股的主要投資策略有兩條主線,其一對于追求低波動和絕對收益的資金,建議關注高股息且基本面穩健的銀行;其二對于在板塊中尋找超額收益的資金來說,建議關注以中小微客群為主的區域優質中小銀行。

“我們認為2024年高股息仍具備配置價值。”上述研報提及,險資權益投資部分歷來偏好股息率較高的個股,尤其是目前市場利率仍處于下行周期中,高股息個股對險資的吸引力進一步提升。此外,在超額收益主線方面,過去兩年部分優質中小行業績實現了不錯增長,但估值卻跟隨板塊大幅調整,相對于銀行板塊估值溢價已降至低位。

“銀行板塊是今年最有看點的板塊之一。”薩摩耶云科技集團首席經濟學家鄭磊對記者提到,大部分城商行都需要再融資以滿足監管指標要求,行業內的并購重組也需要融資,這一板塊只有在市場行情上漲的時候才能更順利獲得融資,因此城商行的板塊行情是可預期的。

免責聲明:本文內容與數據僅供參考,不構成投資建議,使用前請核實。據此操作,風險自擔。

封面圖片來源:視覺中國-VCG211377512979

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP