每日經濟新聞 2024-05-23 22:51:43

日前,普華永道發布《保險公司全面風險管理調查報告2024》。報告指出,保險機構應從體系化的視角,重新審視與優化相關工作機制與工具,并從監管報送向監管數據治理與監管數據資產管理轉變。

每經記者 張壽林 每經編輯 馬子卿

日前,普華永道發布《保險公司全面風險管理調查報告2024》(以下簡稱“報告”)。報告指出,雖然行業整體風險管理能力在不斷提升,但在應對新市場形勢和新監管要求方面,仍然面臨著組織協調、人員配備、模型方法、技術工具和數據平臺等方面的痛點難點。金融監管總局在新的架構下,監管思路不斷演進,對于保險行業的風險監管也愈發嚴格,行業仍需不斷探索與創新。

報告立足國內保險行業,從“大風控”的視角出發,深度觀察我國保險公司的風險管理體系,并從資產負債管理與資金運用、合規管理、反洗錢、關聯交易、操作風險管理、監管報送等方面綜合反映行業現狀,提出助力保險業未來轉型發展的相關思考建議。

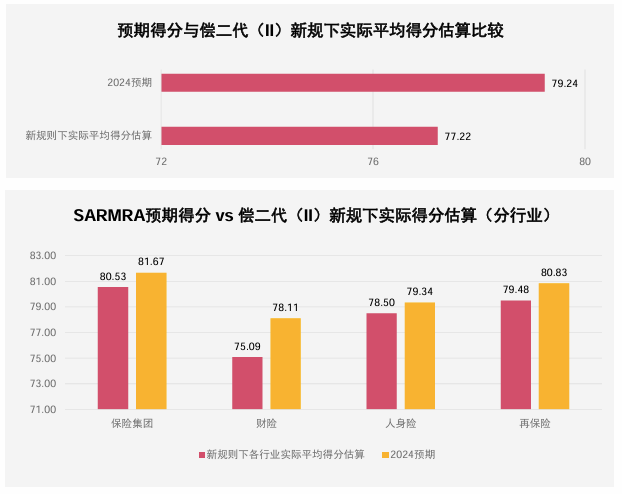

基于140家保險機構的調研,報告指出,風險管理能力方面,超過92%的受訪機構認為,已建立與公司業務發展水平基本匹配或領先于行業的風險管理體系。保險集團對自身風險管理能力更有信心。在償付能力風險管理要求與評估(簡稱“SARMRA評估”)方面,受訪機構預期2024年平均得分為79.24,較“償二代”二期規則下已迎檢公司的實際平均得分高出近2分,其中財產險公司較人身險公司更為樂觀,預期得分高于實際平均得分近3分。

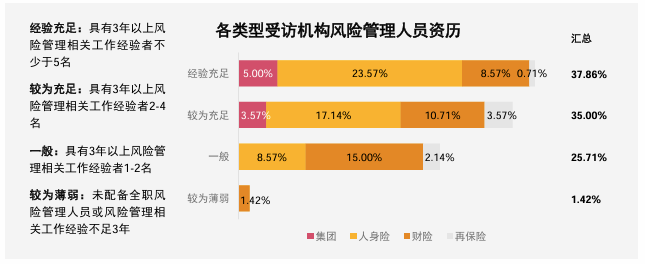

在人員配備方面,國內保險業近年來不斷充實相關專業人員儲備,對比普華永道2018年的調查結果,行業風險管理人員數量的充足度有較為明顯的提升。其中,約30%的受訪機構人員配備充足(配備8名或以上全職風險管理人員),超60%的機構配備4名及以上全職人員,38%的受訪機構配備了經驗充足的風險管理專業人員(具有3年以上相關經驗的人員不少于5名)。

不同類型受訪機構在風險管理人員配備方面存在差異:人身險和集團公司在人員配備方面較為充分,在人員數量和資歷方面均有優勢。不過,財險公司人員經驗則較為薄弱。

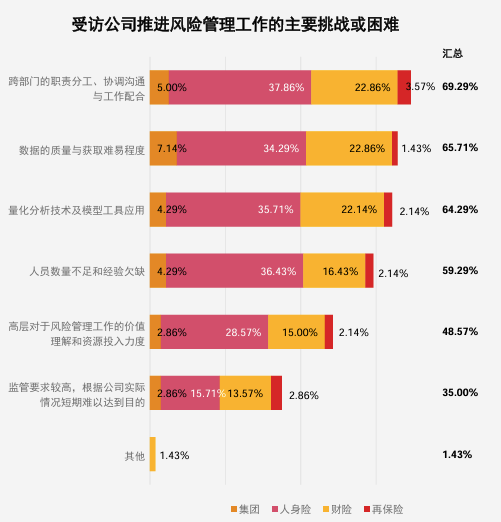

在風險管理挑戰與困難方面,約70%受訪機構認為“跨部門職責分工、協調溝通與工作配合”是推進風險管理工作的主要挑戰。同時,受訪機構也普遍認為“數據的質量與獲取難易程度”“量化分析技術及模型工具應用”“人員數量不足和經驗欠缺”也是風險管理工作難點。

值得注意的是,雖然人身險公司在人員配備方面相較財產險和再保險公司具有優勢,但仍有近40%的人身險受訪機構表示“人員數量不足和經驗欠缺”是其所面臨的主要困難。

對于薄弱環節,受訪機構的風險管理薄弱環節仍集中在風險管理技術工具和數據基礎方面,其中“風險偏好體系”“風險管理系統”和“數據質量管理”是受訪機構普遍認為需加強的關鍵環節。此外,“操作風險管理”和“績效考核”也是行業較為迫切希望加強的環節。

結合上述困難與挑戰,行業的薄弱環節和未來希望加強的領域仍集中在“風險偏好體系”“風險管理系統”和“數據質量管理”等方面。此外,“操作風險管理”和“績效考核”也是行業迫切希望加強的環節。

普華永道調研團隊認為,結合嚴監管趨勢,尤其是監管數據報送工作的增加以及監管對于數據真實性方面的關注,保險機構應從體系化的視角,重新審視與優化相關工作機制與工具,并從監管報送向監管數據治理與監管數據資產管理轉變。

在資產負債管理過程中,受訪機構普遍反饋與風險管理過程中遇到的難點趨同,主要集中在模型工具、跨部門協調溝通、人員數量與素質,以及數據質量與獲取難度等方面。其中,人身險公司在各方面的關注度和挑戰均明顯高于財產險公司。

有效防范風險是金融業高質量增長的重要一環,普華永道中國保險業主管合伙人胡靜向《每日經濟新聞》記者表示,看一家保險公司是否有質量地增長,在觀察其歷史業務風險化解的同時,還應注重以下方面:首先,追求保費之外,是否重視提升自身資本充足性;其次,成本管控是否得力,當前監管強調“報行合一”,就在于保險公司在保費環節投入過多費用;此外,從客戶服務角度看,是否將資源真正投向促進投保人享受有價值的服務方面,是否為客戶提供高質量的服務。

封面圖片來源:視覺中國-VCG211378714881

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP