每日經濟新聞 2024-06-11 11:32:45

近日,一款年金保險產品在市場上引起廣泛關注和熱議。近期,多家銀行紛紛下架中長期大額存單、智能通知存款產品,投資者口袋里的“長錢”該投向何方?日前,精算視覺創始人牟劍群向記者介紹,從安全性和流動性方面,國債相對更有優勢,在收益性方面增額終身壽險相對更有優勢;而增額終身壽險的收益是以現金價值的形式寫入合同的,確定性強。

每經記者 涂穎浩 宋欽章 每經編輯 馬子卿

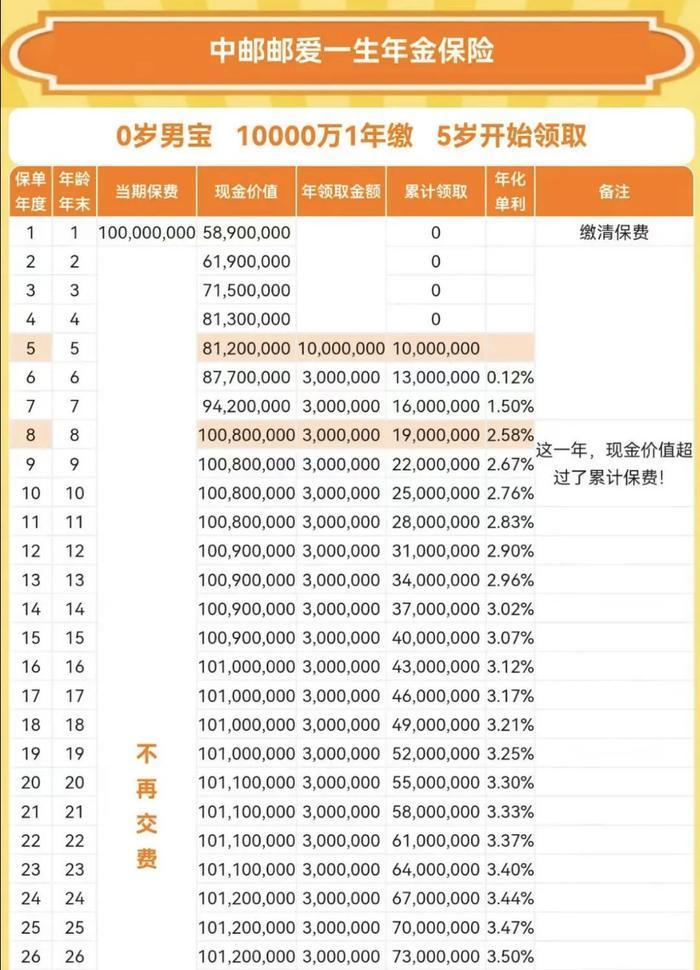

近日,一張壽險大額保單在市場上引起廣泛關注和熱議。據了解,該產品為一款年金保險產品,客戶一次交清1億元保費之后,在第五個保單年度能領取1000萬元的關愛金,此后每年可以領取300萬元的生存年金。作為壽險保單,被保險人還享受“身故保險金”的權益。“身故保險金”為已交保費和身故時現金價值的較大者。

隨著市場利率的不斷下行,壽險產品能夠鎖定長期收益、同時還具備保障功能。一些復利3%的增額終身壽險、長期收益率更可觀的年金保險產品,受到越來越多的投資人關注。但在投資理財中,安全性、流動性、收益率三者不可兼得,對于保險產品也是如此。也有業內人士指出,由于保險產品前期沒有給付,消費者感知的收益率偏低。

最近一段時間,多家銀行紛紛下架中長期大額存單、智能通知存款產品,投資者口袋里的“長錢”該投向何方?除了銀行存款,超長期特別國債、長期儲蓄保險,還是信托產品,究竟哪一類會是更好的選擇呢?

此前報道:一張1億元的保單刷屏:被保人0歲,5歲即可領千萬?到底是啥保險一看究竟

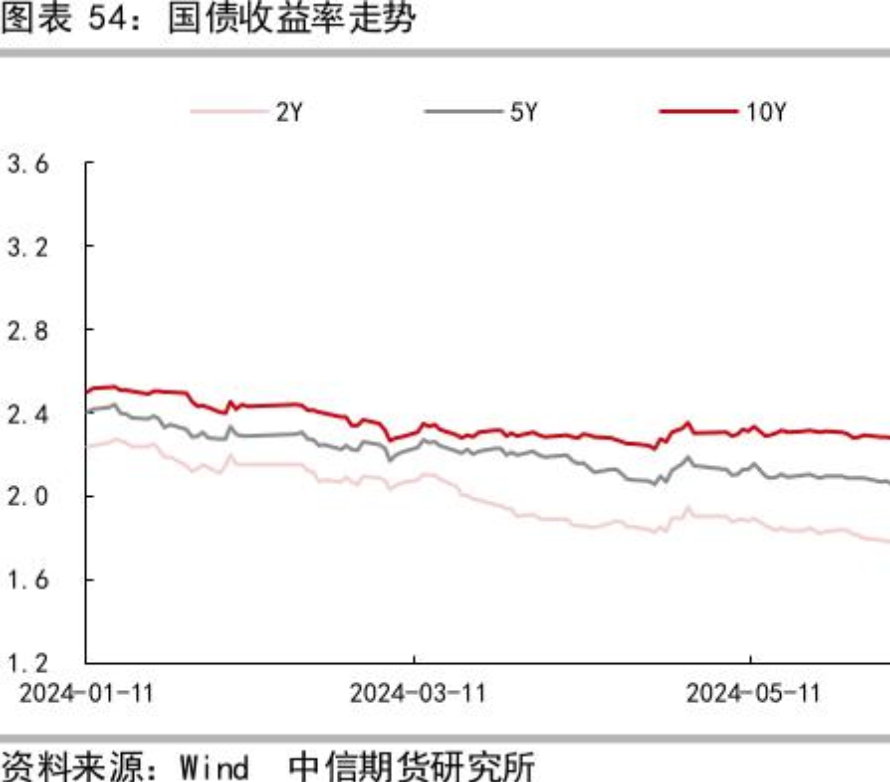

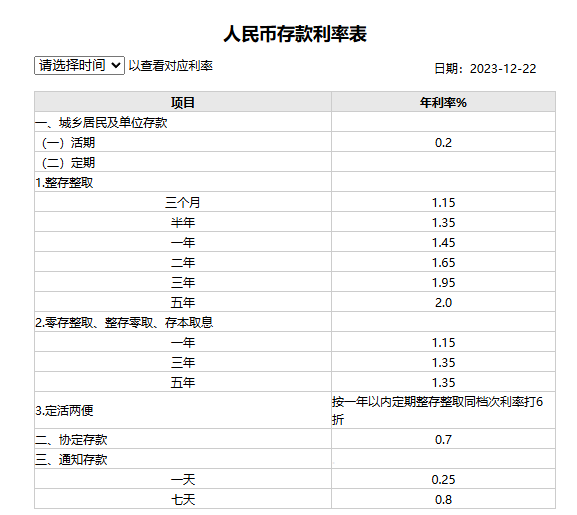

在中長期大額存單紛紛下架背景下,哪些金融理財產品還能提供比較長的投資收益?資深精算師徐昱琛在接受《每日經濟新聞》記者采訪時列舉道,一是存銀行,現在三年期存單的利率在2%左右;二是購買國債,但銀行目前發售的超長期特別國債基本上是一搶而空,交易所交易的國債5年期利率目前是2%出頭;三是購買長期儲蓄保險。

與銀行理財相比,長期儲蓄保險最大的劣勢在于短期內提取可能有損失。但在徐昱琛看來,長期儲蓄保險的優勢在于產品8年期、10年期、15年期甚至終身,收益保證性和穩定性會比銀行存款更好。

“固定領取、3%預定利率的養老年金保險,領取是寫進合同的。”保險經紀人祝婷(化名)向客戶展示了一份養老年金產品的利率演示,如果36歲投保該款年金險,在選擇10年繳費、60歲領取的情況下,到客戶70歲出頭就能達到3%的復利。

從長期收益率觀察,保險產品優勢更加凸顯。從年金保險的領取看,上述保險經紀人強調,實際上是越長壽,領取得越多,收益也越高。“當客戶到80歲左右,這款養老年金保險接近3.5%復利,到90歲時,產品的復利水平超過了3.8%。”

《每日經濟新聞》記者此前走訪銀行網點了解到,工行、建行、農行等大行目前3年期定期存款年化利率都在2%左右。而在銀行面臨息差收窄、壓降高成本負債的壓力之下,曾被視為銀行攬儲利器的大額存單,如今不僅利率優勢不再,中長期大額存單、智能通知存款產品也紛紛下架。

在大型壽險公司資深總監王堯看來,面對長期低利率,通過年金讓財富更穩健,確實是非常好的選擇。最近幾年,其所管理的團隊斬獲的壽險大單頗豐。

除了能滿足投資者養老需求的年金保險,固定利率的增額終身也備受市場青睞。記者以投資者身份,接受一位銀行理財經理推介此類產品時了解到,“近期,幾乎所有理財產品的收益都在下降,3.0%的保險產品已經是目前固定利率中最高水平了,如果短時間不用資金,能放得下八年以上的客戶買的人還是會購買的。”

壽險產品到底有哪些優勢?一位壽險公司人士在受訪時對《每日經濟新聞》記者表示,首先,客戶的保障需求長期存在,決定了保險產品不可或缺。在當今充滿不確定性的環境下,保險是少有的可以將不確定的風險轉化為確定的保障的金融產品,且具備獨一無二的長期保障功能。

如養老年金產品,通過活多久領多久的責任設計,轉移了客戶的長壽風險。如健康保險產品,能對未來可能發生的各類醫療需求起到醫療費用報銷、收入損失補償、減輕家庭經濟負擔等作用,轉移了客戶的健康風險。因此,只要希望轉移自身或家庭的各類風險,客戶就可以選擇購買相應的保險產品。預定利率的下調反而有利于引導客戶更加理性地看待保險產品,提高對其保障功能的關注。

其次,保險產品,尤其是保障型產品也常常附帶著配套的保險服務。當今社會大家對健康、養老的關注大幅提升,而保險公司正可以利用自己的平臺優勢,為客戶提供“保險+服務”的閉環。這也是其他金融產品很難提供的。

最后,對于資產管理來說,客戶旺盛的儲蓄需求仍持續存在。隨著銀行存款利率進一步下調,穩健的資產管理保險產品的性價比也將逐步體現,保險產品仍是未來客戶資產配置不可或缺的一環。

隨著銀行存款利率下行、長期限大額存單漸漸“一單難求”,保本保息且收益高于同期限定期存款的國債產品成了個人投資者眼里的“香餑餑”。超長期特別國債發行期限不低于10年,最近一段時間,許多銀行發行的超長期特別國債上演“秒售罄”。

當前長期收益穩定且安全的資產較為稀缺,而長期國債的利率和安全性就會受到很多投資者青睞。在私人財富管理師武蘇偉看來,對于資金長期不用的投資者來說,適當配置既可以獲取穩定收益,又可以分散投資風險。但個人購買長期國債,需要對自己的投資金額、期限、利率等作一個綜合評估,同時對國債的條款以及提前贖回、轉讓等進行充分了解。

據悉,個人投資者購買儲蓄國債和記賬式國債如持有到期,均可獲得穩定的本息收入。但記賬式國債的交易價格隨市場行情波動,投資者買入后,可能因價格上漲獲得交易收益,也可能因價格下跌面臨虧損風險。因此,不是以持有到期而以交易獲利為目的的記賬式國債個人投資者,應具有一定投資經驗和風險承擔能力。

如果投資者搶不到超長期特別國債,增額終身壽險可以作為平替嗎?近日,精算視覺創始人牟劍群從投資不可能三角的維度,向《每日經濟新聞》記者具體分析了兩者的不同之處:

從安全性的角度來看,國債作為財政部發行的有國家信用背書的債券,安全性是所有人民幣資產當中最高的毋庸置疑,而增額終身壽險作為保險公司發售的現金價值帶有一定剛兌屬性的金融產品,雖然安全性比不過國債,仍屬于居民可投資產品中安全等級極高的一檔,違約的風險概率極低。

從收益性的角度來看,由于國債的安全性最高,因此各個年期的國債通常都被看作是無風險收益率的參照。5月17日發行的30年超長期特別國債,票面利率為2.57%,雖然較過去幾年收益率有明顯的下行,但也仍舊符合市場的預期。而目前增額終身壽險第三十年的收益率普遍在2.7%~2.8%左右,要比國債高一些。

值得一提的是,如果中途轉手賣出,實際能夠獲得的收益率要取決于二手國債的交易買賣價格。如果未來利率持續下行,票面利率較高的國債就會更加值錢,在轉手交易的時候,還有可能會獲得一筆溢價來提高實際的投資收益率。

從流動性的角度來說,國債的流動性一定好于增額終身壽險,不僅每半年付息一次,付息可以直接當作流動的現金來使用,而且國債的二級市場流通性非常好,不用等到滿期就可以隨時交易。而增額終身壽險在繳費期內現金價值都是低于總已交保費的,在這段封閉期內無法變現,如果變現即退回保單的現金價值,雖然不一定會有本金的虧損,但是大概率會影響收益,使投資收益低于預期。

牟劍群總結道,從安全性和流動性方面,國債相對更有優勢,在收益性方面增額終身壽險相對更有優勢。

在其看來,增額終身壽險還有幾大相對優勢容易被忽略:首先,國債面臨再投資風險,國債每半年付息一次,在利率下行期,付息的錢面臨再投資風險。其次,國債雖然流動性好,但無法鎖定收益,如果中途交易,收益取決于當時的利率環境和市場環境,而增額終身壽險的收益是以現金價值的形式寫入合同的,確定性強。

牟劍群認為,長期所需則是保險最大的優勢。當需要應急現金流的時候,如果持有的是國債,到商業銀行做國債抵押貸款手續是很復雜的,所以一般情況下會選擇把國債轉手賣掉,與此同時也永久性地失去了投資的長期所需功能;如果持有的是增額終身壽險,可以通過保單貸款、不需要退保來獲取現金流,不會失去這張保單未來的長期所需功能。

信托也是財富人群主要考慮的投資方式之一。但隨著近幾年行業邏輯的轉變,財富人群對這一投資方式的態度正在變得謹慎。

“我原來有一位資產達幾十億的客戶,信托和私募基金都不做,全部買成壽險了,年化收益率在3%~3.5%左右。一般買保險可能主要是為了保本、安全,犧牲的主要是時間成本以及可能錯過未來更好的投資機會。”武蘇偉表示,之所以很多財富人群將目光投向保險產品,是因為目前市場上缺少更好的理財產品,難找到更好的理財方式。同時他認為,這也是導致近期發行的超長期特別國債受到了狂熱追捧的原因之一。

武蘇偉對《每日經濟新聞》記者表示,近年來,高凈值客戶買保險的越來越多,尤其是香港的保險。很多財富管理公司也將目光投向香港的保險產品。

在武蘇偉看來,信托目前正處于從非標向標準化轉型的時期,而目前標準化產品的收益相對偏低,信托公司僅靠認購費支撐一支財富管理隊伍可能存在壓力。某信托公司的工作人員告訴記者,其所在公司投向標品的信托產品目前更偏向于債券,去年至今的年化收益率維持在“3個多點到5個多點之間”。

不過,隨著信托業務三分類改革啟動,很多信托公司正在重點發展資產服務信托,比如提供財富管理服務的家族信托、家庭服務信托,其中前者面向尋求復雜財富管理和傳承規劃的高凈值個人或家族,后者則面向更廣泛的中等收入家庭,也被稱為“MINI版”家族信托。

由于“買信托就是買理財”的固有觀念仍然存在,很多設立家族信托的人士仍然非常注重信托的收益。但在武蘇偉看來,家族信托的主要目的是資產隔離和財富傳承,而投資賺取回報并非家族信托的首要目的。

五礦信托財富中心副總經理邱昕在接受每經記者采訪時表示:“合格投資者客戶在選擇信托賬戶服務時,可以有不同類別選擇,通常來說,客戶計劃投入資金超1000萬元,我們會優先推薦家族信托;投入資金不到1000萬元的客戶,會推薦他們考慮100萬元起的家庭服務信托。”

這兩類信托在底層資產配置上各有特色,家庭服務信托的底層投資選項都是標準化債券產品,根據客戶風險承受偏好,有穩健型、平衡型、積極型和定制型四個類別可匹配,但其個性化的分配服務定制內容會相對弱一些;

而家族信托的定制空間就會大很多,可投底層資產類別也更加多元化。其個性化分配服務的定制空間更大,還可以將保單、藝術品、企業股權等裝入家族信托架構內。

邱昕進一步表示,信托是對很多家庭都很有價值的一款金融服務工具,具有較為豐富的賬戶服務功能,并不是僅通過集合信托產品來做投資的概念,而是回歸信托本源,通過信托賬戶服務來更好地服務于個人和家庭、家族成員提升生活品質。我們相信隨著市場上服務信托的不斷推廣,會讓更多家庭看到服務信托賬戶的內涵價值,在這一過程中大家也會重新認識信托的功能,而并非僅僅追求收益率。

中建投信托發布的《中國家庭服務信托白皮書(2023—20024)》指出,財富管理信托具備風險隔離、資產保值增值、財富傳承規劃等功能,同時具備一定的可塑性,比如可以與保險結合成保險金信托的形式,也可以與遺囑結合成遺囑信托的形式。

以保險金信托為例,其主要功能包括:對保險金的再管理、對資產的風險隔離、對特殊家庭成員的照顧、對保險金的靈活分配等。與其他財富管理工具相比,財富管理信托也存在競爭劣勢:家庭服務信托等綜合性財富管理信托存在一定的設立門檻,以及委托人不能隨時中止信托的存續。

此外,私募股權基金作為財富人群的投資主流選擇之一,當前面臨著一定的困境。武蘇偉在受訪時還表示,“近幾年可能沒有太好的股權。二級市場不好,資金缺少退出路徑。”而談及黃金投資,武蘇偉認為,是財富人群可以考慮的投資選擇,但并非主流選項,“黃金買了往哪兒放,這可能是一個問題。”

封面圖片來源:視覺中國-VCG211221953040

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP