每日經濟新聞 2024-08-15 21:33:36

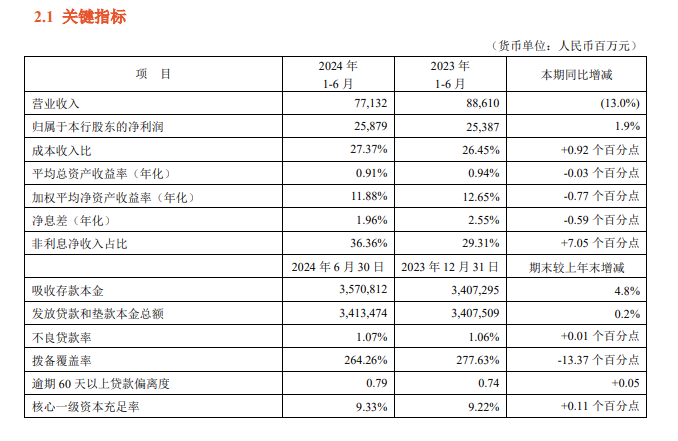

日前,平安銀行發布2024年半年度報告。報告期內,該行實現營業收入771.32億元,同比下降13.0%;實現凈利潤258.79億元,同比增長1.9%。據悉,平安銀行還公布了2024年中期利潤分配方案,每10股派發現金股利人民幣2.46元(含稅),合計派發現金股利人民幣47.74億元。

每經記者 潘婷 每經編輯 馬子卿

8月15日,平安銀行(SZ000001,股價10.03元,市值1946億元)發布2024年半年度報告。

報告期內,平安銀行實現營業收入771.32億元,同比下降13.0%;實現凈利潤258.79億元,同比增長1.9%;資產總額57540.33億元,較上年末增長3.0%;發放貸款和墊款本金總額34134.74億元,較上年末增長0.2%;負債總額52721.64億元,較上年末增長3.1%;吸收存款本金余額35708.12億元,較上年末增長4.8%。

另外,平安銀行還公布了2024年中期利潤分配方案,每10股派發現金股利人民幣2.46元(含稅),合計派發現金股利人民幣47.74億元,占合并報表中歸屬于普通股股東凈利潤的比例為20.0%,占合并報表中歸屬于股東凈利潤的比例為18.4%。

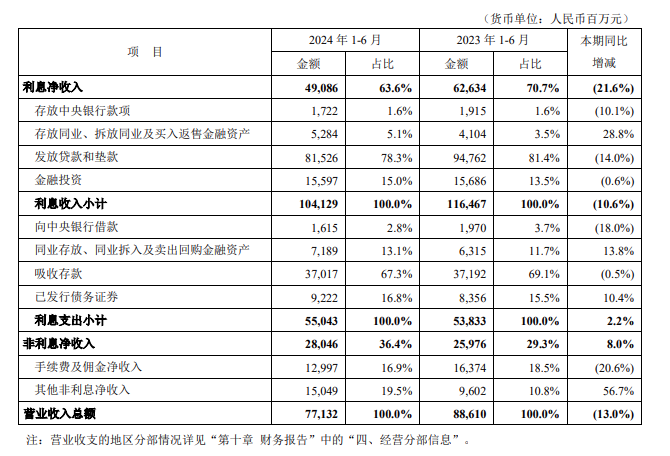

半年報顯示,平安銀行營業收入下降,主要由利息凈收入下降引起。據悉,平安銀行利息凈收入490.86億元,同比下降21.6%;非利息凈收入280.46億元,同比增長8.0%。

對于利息凈收入下降,平安銀行稱,一方面,持續加大對實體經濟的信貸投放力度,上半年發放貸款和墊款日均余額34200.25億元,較去年同期增長1.2%;另一方面,讓利實體經濟,主動調整資產結構,同時受市場利率下行、有效信貸需求不足及貸款重定價等因素影響,凈息差下降。

具體來看,平安銀行發放貸款和墊款平均收益率4.79%,較去年同期下降86個基點,其中企業貸款平均收益率3.70%,較去年同期下降35個基點,個人貸款平均收益率5.90%,較去年同期下降101個基點。

另外,2024年上半年,平安銀行吸收存款平均付息率2.18%,較去年同期下降2個基點;人民幣存款付息率較去年同期下降4個基點。

對于非息凈收入,報告期內,平安銀行手續費及傭金凈收入129.97億元,同比下降20.6%;其他非利息凈收入150.49億元,同比增長56.7%,主要是把握市場機遇,債券投資等業務的非利息凈收入實現增長。

半年報數據顯示,平安銀行實現凈利潤258.79億元,同比增長1.9%。對于凈利潤增長的原因,平安銀行在年報中解釋稱,因數字化轉型驅動經營降本增效,加強資產質量管控,加大不良資產清收處置力度。

在資產質量方面,報告期內,平安銀行不良貸款率1.07%,較上年末上升0.01個百分點;逾期60天以上貸款偏離度及逾期90天以上貸款偏離度分別為0.79和0.65;撥備覆蓋率264.26%,風險抵補能力保持良好。

得益于凈利潤增長、資本精細化管理等因素,2024年6月末,平安銀行核心一級資本充足率上升至9.33%,各級資本充足率均滿足監管達標要求。

據悉,平安銀行還公布了2024年中期利潤分配方案,每10股派發現金股利人民幣2.46元(含稅),合計派發現金股利人民幣47.74億元,占合并報表中歸屬于普通股股東凈利潤的比例為20.0%,占合并報表中歸屬于股東凈利潤的比例為18.4%。

貸款業務方面,報告期內,平安銀行個人貸款余額18213.35億元,較上年末下降7.9%,其中抵押類貸款占比60.6%。其中,住房按揭貸款余額3065.76億元,較上年末增長1.0%;信用卡應收賬款余額4709.99億元,較上年末下降8.4%;消費性貸款余額4884.78億元,較上年末下降10.4%;經營性貸款余額5552.82億元,較上年末下降9.7%。

對公業務方面,截至2024年6月末,平安銀行企業貸款余額15921.39億元,較上年末增長11.4%;企業存款余額22804.67億元,較上年末增長3.7%。

平安銀行在產業金融、科技金融、供應鏈金融、跨境金融、普惠金融五個方面重點發力,持續加大對制造業、專精特新、民營企業、中小微企業等重點領域的融資支持力度。推進金融創新和科技賦能,實現制造業企業服務模式突破,2024年6月末,制造業中長期貸款余額較上年末增長15.9%,高于發放貸款和墊款本金總額增幅15.7個百分點。

此外,基礎設施、汽車生態、公用事業、地產四大基礎行業貸款新發放2005.40億元,同比增長42.1%;新制造、新能源、新生活三大新興行業貸款新發放1061.42億元,同比增長47.1%。

封面圖片來源:000001.SZ)\平安銀行(每日經濟新聞 資料圖

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP