每日經濟新聞 2025-02-25 13:03:55

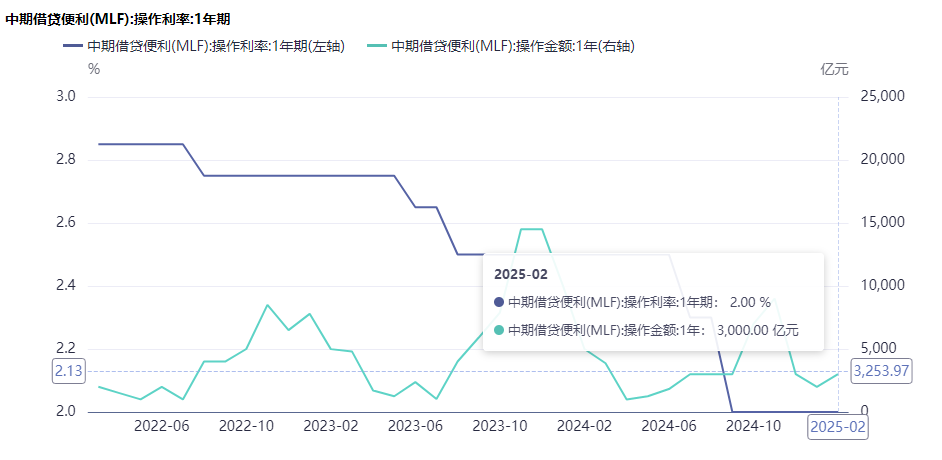

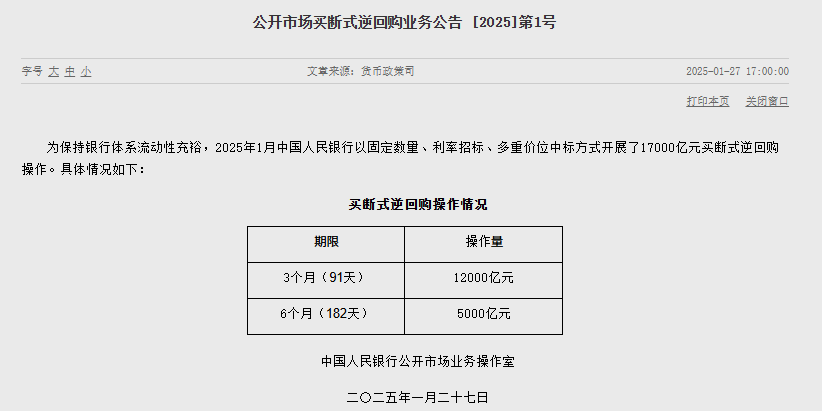

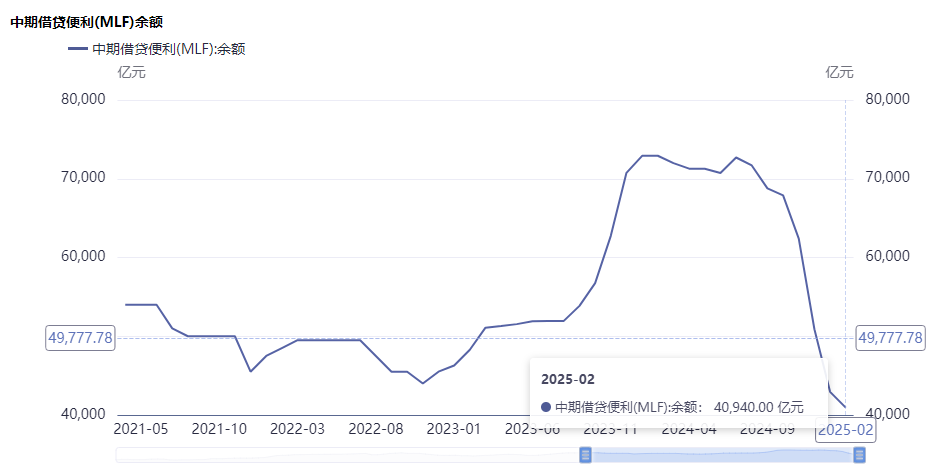

2025年2月25日,中國人民銀行為保持銀行體系流動性充裕,開展了3000億元的中期借貸便利(MLF)操作,期限1年,中標利率為2.00%。此次操作后,MLF余額為40940億元,較2月到期量5000億元縮量2000億元。不過,央行已在1月進行了17000億元買斷式逆回購操作,提前釋放了大規模中期流動性。

每經記者 張壽林 每經編輯 馬子卿

為保持銀行體系流動性充裕,2025年2月25日,人民銀行開展3000億元中期借貸便利(MLF)操作,期限1年,最高投標利率2.20%,最低投標利率1.80%,中標利率2.00%。

操作后,中期借貸便利余額為40940億元。東方金誠首席宏觀分析師王青分析,2月MLF縮量2000億元。不過,考慮到央行已在2025年1月開展17000億元買斷式逆回購操作,相當于已提前釋放了大規模中期流動性。

東方金誠首席宏觀分析師王青分析,2025年2月MLF到期量為5000億元,2月25日續作3000億元,相當于2月MLF縮量2000億元。不過,考慮到央行已在2025年1月開展17000億元買斷式逆回購操作,相當于為應對2025年2月MLF大額到期,已提前釋放了大規模中期流動性。實際上,這是2024年10月以來的基本操作模式,即通過開展大額買斷式逆回購,持續替換MLF,淡化MLF操作利率的政策利率色彩。這也意味著盡管2024年10月以來MLF持續縮量,但央行并未縮減中期流動性投放。

王青進一步表示,年初宏觀政策在穩增長方向持續發力,再加上貨幣政策基調已由“穩健”轉向“適度寬松”,強調“保持流動性充裕”,都意味著盡管近期央行暫停二級市場國債買入,但會通過較大規模開展買斷式逆回購、適量續作MLF等政策工具投放流動性,保持中期市場流動性處于充裕狀態,并以此支持年初銀行加大信貸投放力度,支持政府債券發行,穩定市場預期。他判斷,2月央行還將開展較大規模的買斷式逆回購。

從貨幣市場來看,王青分析,年初以來政策利率(央行7天期逆回購利率)保持不變,近期各類主要市場利率普遍走高,其中1年期商業銀行(AAA級)同業存單到期收益率正在向MLF操作利率靠攏,10年期國債收益率也有明顯上行,DR007則延續1月以來的較高水平,2月MLF操作利率保持不變符合市場普遍預期。

往后看,王青判斷,當前MLF余額仍然較高,未來以買斷式逆回購替換MLF過程還會持續;綜合當前房地產市場、外部經貿環境變化,以及整體物價走勢,判斷一季度末前后降息窗口有可能打開,屆時MLF操作利率也將跟進下調。

近一年來,MLF經歷了重要變化。從歷史看,2014年9月,人民銀行創設了中期借貸便利(MLF)。MLF是中央銀行提供中期基礎貨幣的貨幣政策工具,對象為符合宏觀審慎管理要求的商業銀行、政策性銀行,可通過招標方式開展。中期借貸便利采取質押方式發放,金融機構提供國債、央行票據、政策性金融債、高等級信用債等優質債券作為合格質押品。

當時,中期借貸便利利率發揮中期政策利率的作用,通過調節向金融機構中期融資的成本來對金融機構的資產負債表和市場預期產生影響,引導其向符合國家政策導向的實體經濟部門提供低成本資金,促進降低社會融資成本。

2019年8月人民銀行啟動LPR改革初期,從短期政策利率到信貸市場利率的傳導機制不夠健全,LPR主要參考當時的中期政策利率即1年期中期借貸便利(MLF)利率,并綜合考慮資金成本、風險溢價等市場因素報出。隨著利率市場化改革不斷深化,商業銀行定價能力進一步提升,市場化利率形成機制更加有效,MLF利率對LPR的參考作用下降。同時,部分報價行報出的LPR偏高,與其最優質客戶貸款利率之間出現較大偏離,一定程度影響了報價質量。

為此,在明確7天期逆回購操作利率作為主要政策利率的同時,中期政策利率逐步“淡出”。

自去年7月起,MLF操作時間上開始滯后于LPR。去年7月22日,公開市場7天期逆回購操作利率由1.80%下調0.1個百分點至1.70%。與此同時,央行將公開市場7天期逆回購操作調整為固定利率、數量招標,引導貨幣市場利率圍繞公開市場操作利率平穩運行。當日1年期和5年期以上LPR均同步下降10個基點,而MLF利率則是在LPR下行之后才有變動。

此后,MLF操作均是臨近月末開展。而隨著公開市場7天期逆回購操作利率成為央行的主要政策利率,MLF利率的政策利率色彩不斷“淡化”。

正因如此,在2024年9月24日7天期逆回購操作利率下調20個基點至1.5%后,9月25日,MLF操作利率跟隨下調,幅度為30個基點,下調后MLF利率為2.0%,至今未變。

當前,從數量上看,盡管每月均有操作,但MLF余額變動呈整體縮減態勢。2024年8月末,MLF余額還在7萬億元以上,而最新余額已降至40940億元,降幅明顯。

此前,中國民生銀行首席經濟學家溫彬團隊分析,未來伴隨基礎貨幣的投放方式發生變化,MLF的存量會逐步下降,其作為中期政策利率的色彩也將淡化,央行將聚焦于管好短端利率(如7天逆回購利率),進而理順各項貨幣政策工具由短及長的利率傳導機制。

溫彬團隊指出,從近年實踐看,短期市場利率圍繞政策利率波動,政策利率的引導效果較好,而作為中期政策利率的MLF利率時常與同期限市場利率走勢出現一定偏差。

封面圖片來源:601988.SH)\中國人民銀行 加息 降息 降準 央行 人民幣中間價 中國央行 人民銀行 金融支持 人民幣匯率 貨幣政策 在岸人民幣 人民幣貶值 人民幣升值(每經記者 彭斐 攝

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP