每日經濟新聞 2023-09-03 12:18:14

每經記者|趙云 每經編輯|彭水萍

剛過去的交易周(8.28-9.1),A股終于結束此前連續三周的下跌態勢,卻又給投資者帶來十分新奇的體驗。

悲觀者看到周一的高開低走,以及后4天的震蕩調整;

樂觀者則看到一周的實體上漲,還有科創板的優異表現。

而圍觀者就不一樣了:他們更關注新鮮出爐的段子,和本周圍繞“量化”展開的論戰。這些關注的聲音甚至驚動監管層,讓監管措施說來就來。

所以本文將著重幫助大家,從質疑量化到理解量化,順便考慮下要不要“加入量化”。

在此之前,我們簡單回顧下行情。

本周各大指數都收漲了,總算是止跌回血。區別主要在于,各自把周一的長陰線收復了多少。

結果有目共睹——科創50表現最好。但中證2000也不容小覷,其實離反包也不遠了。

概念上講,中證2000指數是從滬深市場中選取市值規模較小且流動性較好的2000只證券作為指數樣本,反映市值規模較小證券的市場表現。同時,其成分股中的國家級“專精特新”企業數量達447家,占比22.4%。再疊加政策利好和消息刺激(主要半導體相關),不難理解,本周累計上漲個股雖多達4397只,但漲得更好的大多還有“科創板”“次新股”“小盤股”等標簽個股。

值得注意的是,次新股也是本周量化資金的關注重點。周五龍虎榜數據顯示,康鵬科技獲一家量化席位買入超4000萬,一家量化席位賣出超2000萬。波長光電、盛邦安全均獲量化席位買入。

圖片說明:本周領漲與領跌板塊

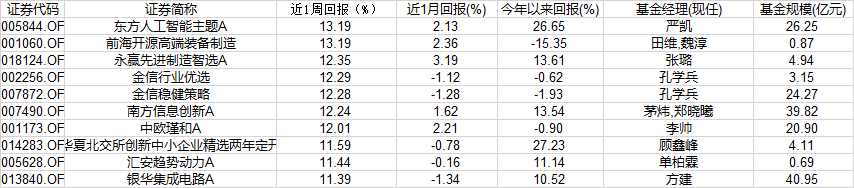

個股普漲,基金也趁勢回血。本周公募領漲TOP10,漲幅紛紛超過11%,投資方向以科技、高端制造為主。打開重倉股名單,基本都有一只或幾只688開頭的科技股。

相應地,在“利好落地”的直接影響下,券商板塊本周資金紛紛出逃,一眾證券ETF無奈領跌。

回顧完畢,接下來就展開聊聊量化。

周一(8月28日)大盤高開低走后,“量化成砸盤主力”“割韭菜”“T0特權”等聲討就層出不窮,量化私募被推上風口浪尖。

相關論戰這里不多回顧,先幫大家厘清概念。

1.“量化”不是黑客、病毒,而是一種投資和交易的方式

這個過程,并非簡單的“機器搶單撤單”,而是投資者將自己預測資產的想法編輯為代碼,搭建模型放進計算機,通過計算機將大量市場數據放入模型進行不斷的運算,并根據市場實際情況進行對比修正,最終依托機器和模型計算出的結果,進行資產價格預測和買賣交易的完整過程。

有觀點認為,理論上所有通過程序模型來選股和交易都可以稱為量化(策略)。包括一些經驗豐富的短線投資者,把自己的交易策略通過程序來自動實現,也是一種有效的做法。

2.“量化交易”的策略有很多,每種策略都有特定的優缺點和應用場景,需根據市場狀況和個人投資需求進行選擇和優化

量化策略類型的劃分方式多樣,隨便列舉一些:市場中性策略、指數增強、量化選股、CTA、套利類策略、期權策略。

這些策略成型后,都會變成模型,交給計算機運算執行,但具體長啥樣,這里不用知道(也很難知道,畢竟筆者也沒怎么見過)。

所以我們可以有更大白話的分類——

比如定位上,有受嚴格業績比較基準約束的指數型和更加靈活的主動量化型。

交易頻次上,有中低頻和高頻量化。

交易風格上,還可以分成趨勢跟隨、反轉、市場中性策略、套利、事件驅動策略等等……

按照國內頭部量化私募——明汯投資的說法,A股量化機構以指數增強為代表的量化多頭占據規模大頭,在出現市場波動時,整體持倉較為分散且保持滿倉穩定運行,每天交易買賣基本等量,并不會形成對市場的整體買壓或拋壓。甚至在市場劇烈波動時,量化投資機構實際上起到了對于A股市場穩定的托舉力量。

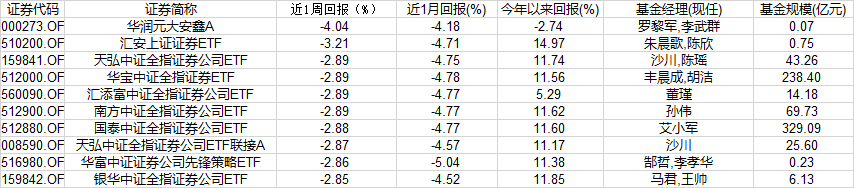

不過,相信大家本周聽說一種“量化融券割韭菜”的套路比較多,我們就來分析下。

圖片說明:網上流傳的量化“融券T0”套路

根據描述,可能主要涉及兩種“量化”↓

一種是“量化掛單”“量化打板”,這些操作其實真人也可以做,但“量化”的優勢體現在通道更好,排撤單更快。

這種“量化”更像是網速和手速都有優勢的搶單機器人,工具屬性大于策略屬性。

體現在龍虎榜里,使用同一個通道進行量化打板的資金通常被歸結到同一個營業部席位,比如前幾年就名聲在外的華鑫上分。

第二種則是真實存在的“融券對沖的市場中性策略”。有一家量化私募的產品描述是這么寫的:

目前市場上大部分管理人的市場中性對沖都是以股指期貨對沖,但是由于一攬子股票底倉與股指期貨存在一定的偏差,所以會產生跟蹤誤差,無法完全對沖市場風險。

而融券對沖,則先確定對沖端的券源,再反向買入股票底倉,更夠更有效的規避市場下跌的風險。

雖然融券對沖的中性策略風險收益比遠高于股指期貨對沖的中性策略,但是受限于券源和模型,大部分量化私募即使有融券對沖的中性策略,也都早早封盤,或者主要用于自營資金,投資人很難進入。

因此這種策略,需要管理人與各大券商保持穩定合作,在券源方面有自己的優勢。

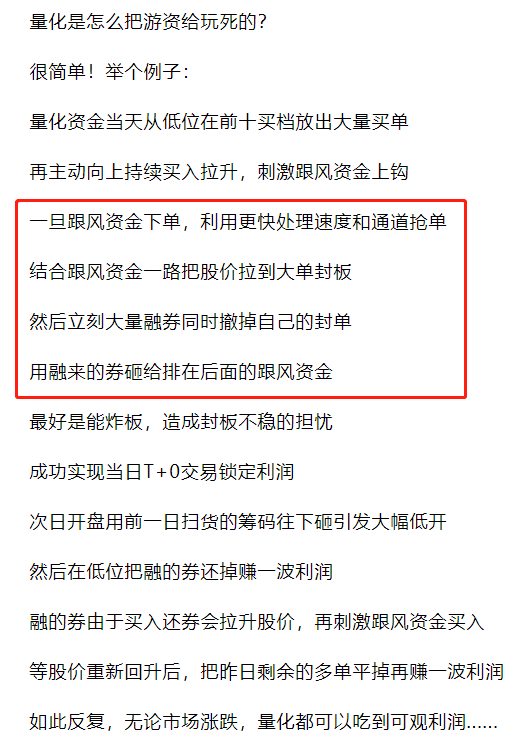

如果你還不理解為什么融券交易可以日內“T+0”,這里也對兩種操作做個圖解。

需要指出的是,一只可融券的股票如果“炸板”,只能說賣盤里很可能有融券盤,但用融券賣出的,并不一定是量化。

3.“量化交易”的主體,可以是機構,也可以是散戶

量化機構主力是基金,主要分為量化私募和量化公募,前者目前規模大于后者。此外一些基金專戶和券商資管也有量化產品,但占比很低。

由于投資門檻限制,量化私募一般顯得比較神秘,僅做了解的話可參考下面這張圖譜(數據截至上半年)。

量化公募的狀況更為透明。據天相投顧統計,截至2023年二季度,主動權益量化基金規模在10億元以上的基金管理人共23家。

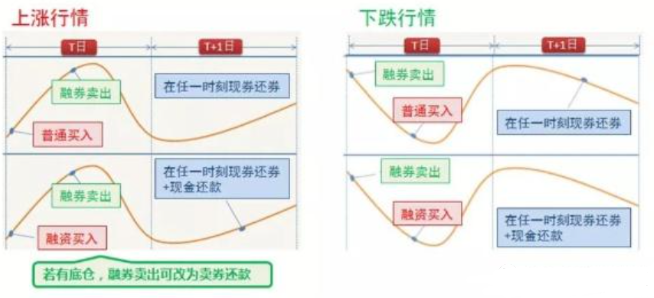

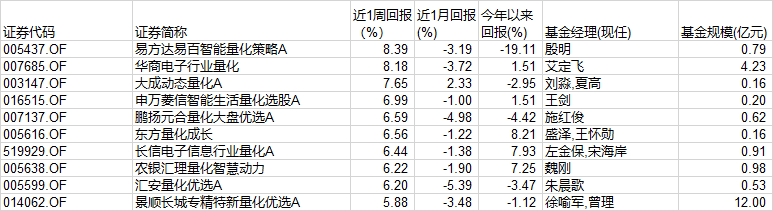

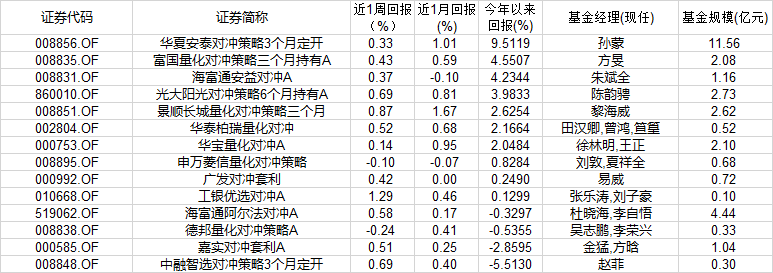

拿本周的公募表現來說,名字里帶“量化”的產品有196只,收益率TOP10是這樣的↓

別看單周漲了6%、8%,但這些量化產品今年以來的收益率并不理想。

實際上年內表現最好的量化公募,目前收益率也不到20%,遠遜于目前市場上第一梯隊的主動基金。

按策略不同,量化公募大致可分三類。

(某只產品具體是哪種策略,還是要參考基金經理的說法)

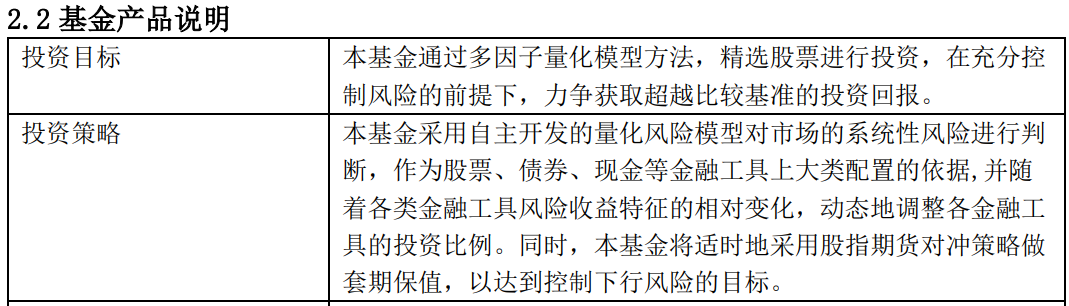

一是主動量化基金。

通過對歷史數據的統計分析,買入未來上漲概率更大的股票構建投資組合,一般是全市場選股,基金名字中往往帶有“量化”、“多因子”等字眼。

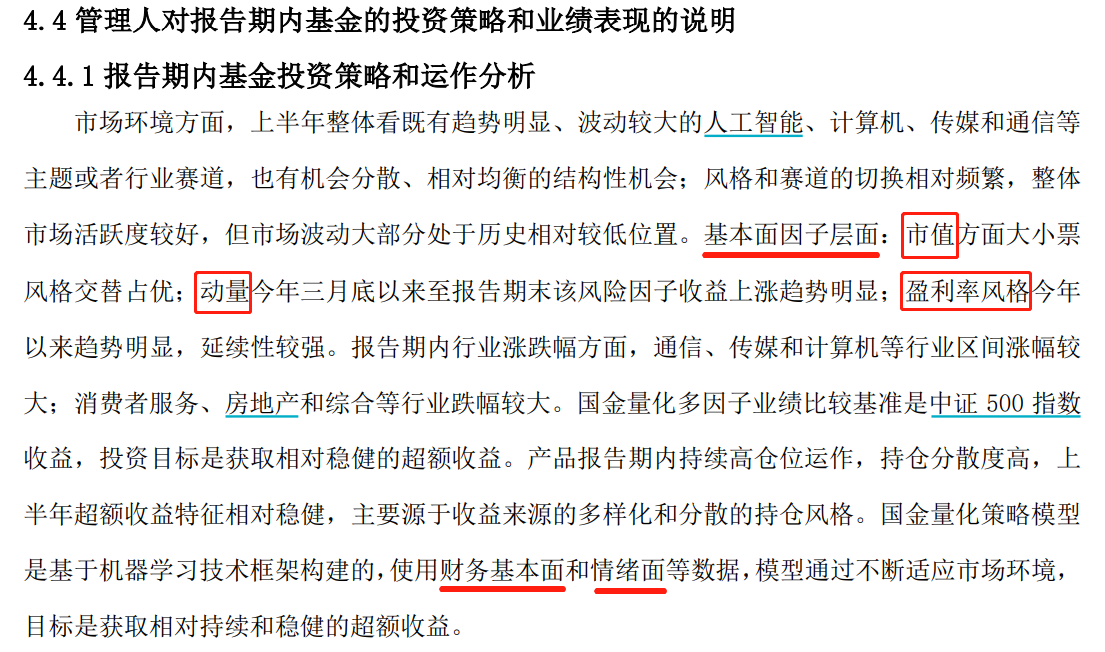

比如目前單只產品規模最大的國金量化多因子A,從名字可以看出,這是一只主動量化基金。

它有哪些“因子”呢?根據半年報,籠統地說,其“基本面因子”主要是市值、動量(股價在一段時間內的變化率)和盈利率風格。

基金經理馬芳曾在一次交流會中提到,自己并不是做純粹的多因子路線,更多的是做預測模型。在框架搭建完成后,不會過多干預。

二是指數增強量化基金。

即通過量化的方法選擇未來大概率跑贏對標指數的股票構建組合,力爭獲得超越對標指數的收益。

這類基金一般要求投資于標的指數成份股及備選成份股的比例不低于非現金基金資產的80%,對標指數多為滬深300、中證500、中證1000等寬基指數,目標是跑贏對標的指數。

三是量化對沖基金。

在通過量化的方法構建股票組合的同時,利用股指期貨等工具進行風險對沖,這類基金往往波動比較小,更加注重回撤的控制,基金名字中往往帶有“對沖”、“絕對收益”等字眼。

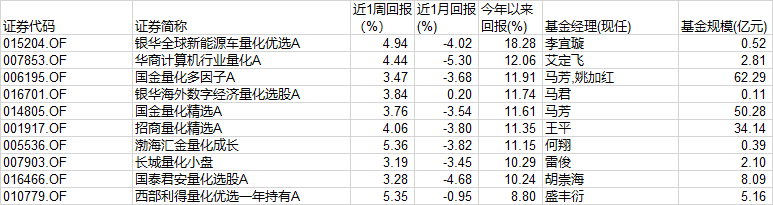

相關產品如下↓

除了申購公私募發行的量化產品,普通投資者其實也可以自己上陣,實現真正的“打不過就加入”。

一方面市面上已有不少成熟的量化交易平臺,想搜到并不難;另一方面,目前國內許多券商也已提供量化交易軟件。

當然,這需要你有相當的技術和實力,還有膽量。

綜上所述,將本周一的高開低走,籠統歸咎于“量化”顯然不合理,至少大部分量化策略不背這個鍋。

但從周五監管出手規范發展量化交易的舉動來看,目前市場也的確存在一些與量化交易有關的因素,可能加大市場波動和風險。

最后想說的一點是,有業內人士向媒體表示,監管層的部分要求或對超高換手率或規模較大的量化產品產生影響,但大部分頭部量化私募的資管策略交易和執行受影響有限。

有人覺得這些舉措似乎“不痛不癢”,但比起評估實際影響,我們更應看到,自從“活躍資本市場,提振投資者信心”的提法出現以來,監管層對于市場呼聲的反饋效率,可謂前所未有。

隨著相關政策持續完善,其實我們有理由相信,投資生態也會越來越好。你覺得呢?

封面圖片來源:視覺中國-VCG211300009285

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP